Cet article inaugure un nouveau format pour le blog "C'est pas mon idée !" : les brèves sont un petit recueil de nouvelles qui, à mon avis, méritent un peu plus qu'un tweet, sans justifier pour autant un développement complet du sujet. N'hésitez pas à donner votre avis sur ce qui deviendra peut-être une série...

Le blog "Blogging Innovation" publie un article sur les bonnes pratiques de l'innovation et, en particulier, la nécessité de faciliter les échanges et la communication entre de multiples compétences pour qu'elle porte ses fruits.

L'auteur appuie sa démonstration avec l'exemple d'US Bank qui développe sa stratégie d'innovation depuis deux ans, avec, dans un premier temps, la création de rôles d'"innovacteurs" et d'équipes dédiées et, dans un deuxième temps, la mise en place d'un réseau social, "US Book", pour permettre à ces "spécialistes" de partager et rechercher de nouvelles idées. Mais la plate-forme, basée sur le produit Lotus Connections d'IBM, est aussi ouverte aux 60 000 collaborateurs de la banque, qui peuvent ainsi participer aux initiatives émergentes.

Avez-vous déjà entendu parler de la "First Green Bank" ? Là où de nombreux établissements jouent de la communication sur le développement durable, parfois sans concrétisation significative, la responsabilité sociale et environnementale constitue le principe fondateur de cette banque communautaire.

Son engagement se traduit dans la réalité, par des agences aux standards LEED (U.S. Green Building Council’s Leadership in Energy and Environmental Design), la certification LEED des conseillers en prêts, des taux avantageux pour les constructions "vertes"... Et la stratégie de la First Green Bank est visiblement payante : créée au début de 2009, elle annonce avoir atteint la rentabilité à la fin de l'année 2010...

eWise, spécialiste des paiements et autres systèmes financiers en ligne, annonce le lancement au Royaume-Uni de sa nouvelle solution de paiement en ligne, payo. Celui-ci reprend un concept déjà adopté par US Bank, qui consiste à "router" le client sur le site de sa banque au moment de régler ses achats, où, après s'être identifié, il peut choisir le compte à débiter pour valider la transaction.

Le principal avantage mis en avant avec ce système est la réduction des risques de fraude (qui profite autant aux commerçants qu'aux clients). Je reste cependant sceptique sur l'acceptation de cette approche par les consommateurs, du fait de la complexité de la navigation qu'elle implique (sans parler de la difficulté pour le fournisseur à "enrôler" toutes les banques dans son offre)...

Revenons en France avec les voeux 2011 d'Alain Bazot, président de l'UFC-Que Choisir., dans lesquels il annonce notamment la création prochaine d'un comparateur de tarifs bancaires. L'objectif est d'offrir une objectivité et une transparence qui, selon les dires de M. Bazot, font cruellement défaut aux multiples sites existants, dont certains seraient financés par les professionnels...

Une initiative qui a bien des chances de plaire aux consommateurs et qui va requérir une attention particulière de la part des banques françaises...

Terminons avec une nouvelle plus "technologique" : plusieurs mois après les premières annonces, Tibco sort enfin tibbr, sa solution de réseau social d'entreprise. Au premier abord, on peut penser qu'il s'agit d'un n-ième "Facebook d'entreprise", à l'image de ce que proposent des startups comme Jive, Yammer, SocialText ou des grands éditeurs tels que Microsoft ou IBM. Mais ne vous y trompez pas : tibbr est bien différent.

Son expertise d'intégration des systèmes d'information est en effet mise à profit par Tibco pour introduire dans les flux "sociaux" des informations issues des applications et progiciels de l'entreprise. Le modèle est ainsi assez semblable à celui qu'à "inventé" Salesforce.com avec Chatter, mais en l'étendant à tous les systèmes et non plus seulement au CRM. Pour toute une catégorie de collaborateurs qui jonglent quotidiennement avec une multitude de sources, cette solution pourrait alors concrétiser le rêve d'assembler en espace unique toutes les informations pertinentes et nécessaires pour remplir leur rôle.

lundi 31 janvier 2011

dimanche 30 janvier 2011

Umpqua Bank lance sa deuxième génération d'agences concept

Umpqua Bank est depuis quelques temps un cas à part dans l'univers de la banque, avec son approche radicalement différente de son métier. Ses agences un peu particulières ont notamment attiré l'attention de nombreux observateurs et lui ont valu quelques distinctions bien méritées. Loin de se reposer sur ses lauriers, la banque vient d'ouvrir à Seattle une nouvelle génération de ces agences « concept ».

Commençons par rappeler quelques-unes des originalités qui constituent depuis 2009 la marque de fabrique des agences Umpqua : un espace ouvert, où les visiteurs peuvent lire le journal, surfer sur Internet et prendre un café (à la marque de la banque), des « guichets » conçus comme l'accueil d'un hôtel de luxe et où les conseillers ont été tous formés par Ritz-Carlton, un chocolat offert aux clients sur un plateau d'argent après chaque transaction, l'organisation d'activités diverses (pendant ou en dehors des heures d'ouverture) pour les communautés locales…

A ces « standards », la nouvelle génération d'agence ajoute désormais :

- Le « Discover Wall », un mur d'écrans interactifs mixant documentation sur les produits financiers de la banque, information sur les événements des environs, vidéos d'artistes locaux…

- Un module « Return on Responsibility », sur le même support, affichant en temps réel les efforts réalisés pour les associations et communautés de la région (par exemple, les contributions de charité d'Umpqua ou les heures « données » par ses collaborateurs).

- Le programme « LocalSpotlight » destiné à promouvoir les commerces du quartier et leurs produits.

- Un « téléphone rouge » (appellation de mon cru) pour joindre directement le président d'Umpqua !

- Une page Facebook dédiée, relayant les informations de la banque (notamment ses promotions et nouvelles offres) et de la communauté locale.

Les objectifs de la banque avec ses agences sont doubles : il s'agit, d'une part, de développer la proximité et la relation de confiance avec ses clients (avec ses efforts pour les communautés locales et son approche inédite de l'expérience client) et, d'autre part, de marquer sa différence par rapport à ses concurrentes et leurs agences toutes identiques.

Un article des blogs de la Harvard Business Review nous apprend qu'Umpqua Bank doit sa stratégie à son PDG, Ray Davis, dont le motto est « trouver la révolution avant qu'elle ne vous trouve ». Ses résultats sont éloquents : depuis sa nomination en 1994, la banque est passée de 6 agences et 150 millions de dollars d'actifs gérés à 183 agences et 11 milliards d'actifs, traversant la récente crise financière sans dommage.

A l'heure où les banques (françaises ou internationales) en sont encore à créer leurs premières « agences du futur », généralement conçues comme des espaces de démonstration et non des modèles à généraliser, l'exemple d'Umpqua pourrait inspirer une transformation plus radicale, qui redonnerait envie aux consommateurs de traiter avec leur banquier…

Révolution autour du mobile en entreprise

Qu'il s'agisse des stratégies des constructeurs, des choix de plates-formes ou encore du développement d'applications, tous les indicateurs montrent que les entreprises sont en train de modifier profondément leurs approches de la mobilité de leurs collaborateurs. Deux principales tendances, déjà perceptibles en 2010, vont ainsi s'affirmer en 2011 : le déclin de RIM (avec son BlackBerry) et la prise de conscience des bénéfices des outils mobiles pour la performance des organisations.

Propulsée par la demande des employés d'utiliser leurs appareils personnels pour leurs activités professionnelles, la diversité des plates-formes supportées devient la règle pour les entreprises, qui y voient également un avantage économique (lorsqu'elles n'ont alors plus à fournir le matériel). Good Technology, fournisseur de solutions d'administration de parcs mobiles, révèle dans une étude des usages de ses clients que plus de 2000 d'entre eux (dont une bonne part des "Fortune 500") ont "activé" en 2010 des appareils sous iOS (le système d'Apple) et/ou Android, 60% supportant les deux plates-formes.

Dans les détails, l'offre d'Apple conserve la préférence des entreprises et sa tablette iPad, en particulier, rencontre un fort succès avec 22% des activations enregistrées, 6 mois seulement après son lancement. Les institutions financières sont les premières à faire ce choix et il semblerait donc qu'elles aient trouvé des usages pour cette nouvelle catégorie de matériel, qui va encore se développer avec l'arrivée de nouveaux produits en 2011.

Les constructeurs ont bien compris cette tendance. Après avoir renforcé les mécanismes de sécurité indispensables pour une utilisation professionnelle de ses iPhones et iPad, Apple, tout en continuant à focaliser ses efforts sur le marché grand public, bénéficie des solutions de ses partenaires (Good Technology, MobileIron, NetHawk...) pour séduire les entreprises. De son côté, Google, dans une position assez similaire, annonce une version 3 d'Android apportant de nouvelles fonctions d'administration, en particulier pour les tablettes.

Pour RIM et ses BlackBerrys, qui avaient jusqu'à maintenant un quasi-monopole des déploiements de smartphones en entreprise, la stratégie devient défensive. Sa tablette Playbook sera une réponse directe à l'iPad, avec laquelle le constructeur espère faire valoir sa maîtrise des besoins professionnels. Et, pour lutter contre la mode des mobiles personnels utilisés pour le travail, BlackBerry Balance, annoncé pour le premier trimestre, proposera à l'inverse d'ouvrir les appareils fournis par l'entreprise aux usages personnels, dans un mode "étanche" qui maintiendra les niveaux de sécurité actuels.

Du côté des utilisateurs, c'est une enquête de Sybase sur les applications mobiles (aux Etats-Unis et au Royaume-Uni) qui nous donne les tendances. Elle nous apprend par exemple que 9 entreprises sur 10 vont développer de nouvelles applications en 2011, souvent en grand nombre (plus de 20 pour 20% d'entre elles). Et, bien qu'une courte majorité (55%) ait adopté une vision stratégique, elles sont 82% à considérer que les applications mobiles sont bénéfiques pour leurs activités, citant les économies et les gains de productivité comme principaux facteurs d'adoption.

Les entreprises interrogées confirment également la diversité des plates-formes, 38% estimant qu'elles en supporteront 5 ou plus. Sans surprise dans ce contexte, la principale crainte vis-à-vis de la prolifération des applications mobiles est liée à la sécurité.

Nous sommes aujourd'hui à un tournant de l'utilisation du mobile en entreprise, qui, d'un terminal d'accès itinérant à la messagerie (la "niche" originelle du BlackBerry), se transforme en un véritable outil de travail embarquant des applications professionnelles. Avec de nouvelles plates-formes mieux adaptées à ce besoin (iOS, Android) et de nouvelles catégories de matériel (tablettes), les DSI vont être fortement sollicités cette année pour répondre aux attentes de leurs clients...

Propulsée par la demande des employés d'utiliser leurs appareils personnels pour leurs activités professionnelles, la diversité des plates-formes supportées devient la règle pour les entreprises, qui y voient également un avantage économique (lorsqu'elles n'ont alors plus à fournir le matériel). Good Technology, fournisseur de solutions d'administration de parcs mobiles, révèle dans une étude des usages de ses clients que plus de 2000 d'entre eux (dont une bonne part des "Fortune 500") ont "activé" en 2010 des appareils sous iOS (le système d'Apple) et/ou Android, 60% supportant les deux plates-formes.

Dans les détails, l'offre d'Apple conserve la préférence des entreprises et sa tablette iPad, en particulier, rencontre un fort succès avec 22% des activations enregistrées, 6 mois seulement après son lancement. Les institutions financières sont les premières à faire ce choix et il semblerait donc qu'elles aient trouvé des usages pour cette nouvelle catégorie de matériel, qui va encore se développer avec l'arrivée de nouveaux produits en 2011.

Les constructeurs ont bien compris cette tendance. Après avoir renforcé les mécanismes de sécurité indispensables pour une utilisation professionnelle de ses iPhones et iPad, Apple, tout en continuant à focaliser ses efforts sur le marché grand public, bénéficie des solutions de ses partenaires (Good Technology, MobileIron, NetHawk...) pour séduire les entreprises. De son côté, Google, dans une position assez similaire, annonce une version 3 d'Android apportant de nouvelles fonctions d'administration, en particulier pour les tablettes.

Pour RIM et ses BlackBerrys, qui avaient jusqu'à maintenant un quasi-monopole des déploiements de smartphones en entreprise, la stratégie devient défensive. Sa tablette Playbook sera une réponse directe à l'iPad, avec laquelle le constructeur espère faire valoir sa maîtrise des besoins professionnels. Et, pour lutter contre la mode des mobiles personnels utilisés pour le travail, BlackBerry Balance, annoncé pour le premier trimestre, proposera à l'inverse d'ouvrir les appareils fournis par l'entreprise aux usages personnels, dans un mode "étanche" qui maintiendra les niveaux de sécurité actuels.

Du côté des utilisateurs, c'est une enquête de Sybase sur les applications mobiles (aux Etats-Unis et au Royaume-Uni) qui nous donne les tendances. Elle nous apprend par exemple que 9 entreprises sur 10 vont développer de nouvelles applications en 2011, souvent en grand nombre (plus de 20 pour 20% d'entre elles). Et, bien qu'une courte majorité (55%) ait adopté une vision stratégique, elles sont 82% à considérer que les applications mobiles sont bénéfiques pour leurs activités, citant les économies et les gains de productivité comme principaux facteurs d'adoption.

Les entreprises interrogées confirment également la diversité des plates-formes, 38% estimant qu'elles en supporteront 5 ou plus. Sans surprise dans ce contexte, la principale crainte vis-à-vis de la prolifération des applications mobiles est liée à la sécurité.

Nous sommes aujourd'hui à un tournant de l'utilisation du mobile en entreprise, qui, d'un terminal d'accès itinérant à la messagerie (la "niche" originelle du BlackBerry), se transforme en un véritable outil de travail embarquant des applications professionnelles. Avec de nouvelles plates-formes mieux adaptées à ce besoin (iOS, Android) et de nouvelles catégories de matériel (tablettes), les DSI vont être fortement sollicités cette année pour répondre aux attentes de leurs clients...

jeudi 27 janvier 2011

Eptica intègre les interactions client sur le web social

Eptica, un des leaders européens des solutions de gestion des interactions client, annonce le lancement d'une nouvelle version de sa suite logicielle dont l'une des principales nouveautés est l'ajout des réseaux sociaux aux différents canaux de communication déjà disponibles pour ses utilisateurs (courrier, fax, téléphone, messagerie...).

La première composante de cette nouvelle offre, "Eptica Social Media Observer", va explorer le web social (Facebook, Twitter, blogs...) pour y détecter et analyser les conversations et commentaires pertinents des consommateurs, puis les intégrer dans les outils de dialogue existants. Cette information additionnelle va ainsi enrichir la connaissance du client, pour ses futures interactions avec l'entreprise, ou permettre de lui apporter des réponses immédiates, en choisissant le canal le mieux adapté.

Deuxième nouveauté, "Eptica Facebook Interaction Portal" propose aux entreprises de créer un espace de relation client sur leur page Facebook, dans lequel elles vont pouvoir gérer les échanges (publics et privés) avec leurs clients, en utilisant les outils Eptica qu'elles connaissent déjà et en profitant d'une mise en contexte multi-canal. Naturellement, ces interactions viennent également enrichir la base de connaissance "transverse" de la solution et compléter ainsi les informations détenues sur les clients.

Ces nouvelles options ne constituent pas une révolution en soi, les outils dédiés à la gestion de la relation client sur les réseaux sociaux existant depuis longtemps. Néanmoins l'intégration du web social dans la panoplie des canaux d'interaction d'une solution globale est plus intéressante, en permettant, d'une part, d'"uniformiser" les méthodes de travail des populations ciblées (les centres d'appel, par exemple) et, d'autre part, de consolider la connaissance du client à travers tous les supports de communication, ce qui devrait aussi renforcer la cohérence dans les échanges (et améliorer la satisfaction des clients).

L'annonce d'Eptica est surtout une bonne nouvelle pour ses clients actuels (dont le Crédit Agricole et la Société Générale), qui vont pouvoir intégrer à bon compte un canal "social", de plus en plus important dans la relation client, à leurs pratiques actuelles.

La première composante de cette nouvelle offre, "Eptica Social Media Observer", va explorer le web social (Facebook, Twitter, blogs...) pour y détecter et analyser les conversations et commentaires pertinents des consommateurs, puis les intégrer dans les outils de dialogue existants. Cette information additionnelle va ainsi enrichir la connaissance du client, pour ses futures interactions avec l'entreprise, ou permettre de lui apporter des réponses immédiates, en choisissant le canal le mieux adapté.

Deuxième nouveauté, "Eptica Facebook Interaction Portal" propose aux entreprises de créer un espace de relation client sur leur page Facebook, dans lequel elles vont pouvoir gérer les échanges (publics et privés) avec leurs clients, en utilisant les outils Eptica qu'elles connaissent déjà et en profitant d'une mise en contexte multi-canal. Naturellement, ces interactions viennent également enrichir la base de connaissance "transverse" de la solution et compléter ainsi les informations détenues sur les clients.

Ces nouvelles options ne constituent pas une révolution en soi, les outils dédiés à la gestion de la relation client sur les réseaux sociaux existant depuis longtemps. Néanmoins l'intégration du web social dans la panoplie des canaux d'interaction d'une solution globale est plus intéressante, en permettant, d'une part, d'"uniformiser" les méthodes de travail des populations ciblées (les centres d'appel, par exemple) et, d'autre part, de consolider la connaissance du client à travers tous les supports de communication, ce qui devrait aussi renforcer la cohérence dans les échanges (et améliorer la satisfaction des clients).

L'annonce d'Eptica est surtout une bonne nouvelle pour ses clients actuels (dont le Crédit Agricole et la Société Générale), qui vont pouvoir intégrer à bon compte un canal "social", de plus en plus important dans la relation client, à leurs pratiques actuelles.

mardi 25 janvier 2011

Gartner : mythes et réalité du MDM

Le MDM (Master Data Management) est un concept en vogue depuis quelques années et, comme tout ce qui est à la mode, est facilement détourné et souvent mal compris. Pour tenter de recentrer les débats, Gartner liste 10 mythes classiques sur le sujet et rétablit ainsi, en "négatif", la "vérité".

Le MDM a pour objectif de résoudre le (vieux) problème des données incohérentes, dupliquées dans différents systèmes, disséminées dans l'entreprise et, finalement, de mauvaise qualité. Vous reconnaissez des situations vécues ? La solution proposée est une "discipline", supportée par des technologies, qui va viser à garantir l'uniformité, l'exactitude, la cohérence sémantique et le "pilotage" des données critiques, partagées à travers l'organisation (les données "maîtresses" ou "master data"). Bien appliquée, elle permet d'améliorer l'agilité et la performance des processus métier.

Mythe n°1 : le MDM est une technologie. La technologie n'intervient qu'en support de l'approche, qui doit se concentrer sur la compréhension des processus métier, de leur fonctionnement et de l'utilisation qu'ils font des données "maîtresses".

Mythe n°2 : le MDM est un projet. En réalité, il s'agira d'un programme à long terme, qui doit transformer en profondeur les méthodes de gestion et d'utilisation des données par les "métiers". Naturellement, ce programme stratégique sera jalonné par une succession de projets.

Mythe n°3 : je n'ai pas besoin de MDM, j'ai un datawarehouse. Votre datawarehouse héberge-t-il une version unique des données utilisées dans toute l'organisation et tous les processus, analytiques et opérationnels ? Probablement pas (et si c'est tout de même le cas, il s'agit d'un contre-emploi du datawarehouse, qui comporte ses propres dangers).

Mythe n°4 : je n'ai pas besoin de MDM, j'utilise un ERP. Votre solution progicielle couvre-t-elle tous les métiers et tous les processus de l'entreprise ? La promesse initiale était peut-être celle-là mais vous avez probablement du ajouter de nouveaux composants dans votre SI par la suite, n'est-ce pas ?

Mythe n°5 : le MDM, c'est pour les grandes entreprises. Dès que vous avez deux processus utilisant des données ("maîtresses") communes, vous risquez d'être confronté aux risques d'hétérogénéité. Que vous l'appeliez ainsi ou pas, que vous utilisiez une solution spécialisée ou non, vous allez "faire" du MDM.

Mythe n°6 : les métadonnées sont la clé du MDM. Les métadonnées, qui définissent (et décrivent) les types de données maîtresses de l'entreprise, sont certes importantes mais leur mise en oeuvre dépend fortement de leur domaine, de leurs modes d'utilisation... La vérité n'est pas unique !

Mythe n°7 : le MDM est un sujet par la DSI. Au contraire ! Ce sont bien le métier et les cas d'utilisation business qui doivent guider la mise en place. La DSI ne doit être qu'un facilitateur et un fournisseur de conseil et de support.

Mythe n°8 : le MDM est un chantier trop vaste. Pris dans son ensemble, le travail à réaliser paraitra effectivement insurmontable. Mais il peut "facilement" être entrepris par étapes, un domaine après l'autre, progressivement.

Mythe n°9 : le MDM, ce n'est pas la gouvernance ni la gestion de la qualité des données. Gouvernance et qualité des données maîtresses sont des composantes essentielles d'un programme de MDM. On pourrait même pousser le raisonnement jusqu'à dire que ces deux sujets définissent le MDM, l'implémentation technologique n'étant qu'un élément de "confort".

Mythe n°10 : toutes les offres sont identiques. Les fournisseurs ont tous des spécialités, par domaine, par industrie, par style d'implémentation... et une sélection avisée doit être réalisée pour trouver la solution la plus adaptée à un contexte donné.

Bien que Gartner ne le place qu'en septième position, j'estime que le point le plus important de cette liste est bien que le MDM n'est pas un projet de DSI, ce qui est logique puisque ce n'est pas une technologie ! Les données, même si elles sont gérées par l'informatique, appartiennent aux utilisateurs "métier", qui sont les premiers concernés par les problèmes qui les affectent et qui doivent donc piloter les solutions à mettre en place. Comme pour beaucoup de "nouveaux" concepts (par exemple, SOA, "Service Oriented Architecture"), c'est en oubliant ce point de vue que de nombreux projets se terminent par des échecs cuisants.

Le MDM a pour objectif de résoudre le (vieux) problème des données incohérentes, dupliquées dans différents systèmes, disséminées dans l'entreprise et, finalement, de mauvaise qualité. Vous reconnaissez des situations vécues ? La solution proposée est une "discipline", supportée par des technologies, qui va viser à garantir l'uniformité, l'exactitude, la cohérence sémantique et le "pilotage" des données critiques, partagées à travers l'organisation (les données "maîtresses" ou "master data"). Bien appliquée, elle permet d'améliorer l'agilité et la performance des processus métier.

Mythe n°1 : le MDM est une technologie. La technologie n'intervient qu'en support de l'approche, qui doit se concentrer sur la compréhension des processus métier, de leur fonctionnement et de l'utilisation qu'ils font des données "maîtresses".

Mythe n°2 : le MDM est un projet. En réalité, il s'agira d'un programme à long terme, qui doit transformer en profondeur les méthodes de gestion et d'utilisation des données par les "métiers". Naturellement, ce programme stratégique sera jalonné par une succession de projets.

Mythe n°3 : je n'ai pas besoin de MDM, j'ai un datawarehouse. Votre datawarehouse héberge-t-il une version unique des données utilisées dans toute l'organisation et tous les processus, analytiques et opérationnels ? Probablement pas (et si c'est tout de même le cas, il s'agit d'un contre-emploi du datawarehouse, qui comporte ses propres dangers).

Mythe n°4 : je n'ai pas besoin de MDM, j'utilise un ERP. Votre solution progicielle couvre-t-elle tous les métiers et tous les processus de l'entreprise ? La promesse initiale était peut-être celle-là mais vous avez probablement du ajouter de nouveaux composants dans votre SI par la suite, n'est-ce pas ?

Mythe n°5 : le MDM, c'est pour les grandes entreprises. Dès que vous avez deux processus utilisant des données ("maîtresses") communes, vous risquez d'être confronté aux risques d'hétérogénéité. Que vous l'appeliez ainsi ou pas, que vous utilisiez une solution spécialisée ou non, vous allez "faire" du MDM.

Mythe n°6 : les métadonnées sont la clé du MDM. Les métadonnées, qui définissent (et décrivent) les types de données maîtresses de l'entreprise, sont certes importantes mais leur mise en oeuvre dépend fortement de leur domaine, de leurs modes d'utilisation... La vérité n'est pas unique !

Mythe n°7 : le MDM est un sujet par la DSI. Au contraire ! Ce sont bien le métier et les cas d'utilisation business qui doivent guider la mise en place. La DSI ne doit être qu'un facilitateur et un fournisseur de conseil et de support.

Mythe n°8 : le MDM est un chantier trop vaste. Pris dans son ensemble, le travail à réaliser paraitra effectivement insurmontable. Mais il peut "facilement" être entrepris par étapes, un domaine après l'autre, progressivement.

Mythe n°9 : le MDM, ce n'est pas la gouvernance ni la gestion de la qualité des données. Gouvernance et qualité des données maîtresses sont des composantes essentielles d'un programme de MDM. On pourrait même pousser le raisonnement jusqu'à dire que ces deux sujets définissent le MDM, l'implémentation technologique n'étant qu'un élément de "confort".

Mythe n°10 : toutes les offres sont identiques. Les fournisseurs ont tous des spécialités, par domaine, par industrie, par style d'implémentation... et une sélection avisée doit être réalisée pour trouver la solution la plus adaptée à un contexte donné.

Bien que Gartner ne le place qu'en septième position, j'estime que le point le plus important de cette liste est bien que le MDM n'est pas un projet de DSI, ce qui est logique puisque ce n'est pas une technologie ! Les données, même si elles sont gérées par l'informatique, appartiennent aux utilisateurs "métier", qui sont les premiers concernés par les problèmes qui les affectent et qui doivent donc piloter les solutions à mettre en place. Comme pour beaucoup de "nouveaux" concepts (par exemple, SOA, "Service Oriented Architecture"), c'est en oubliant ce point de vue que de nombreux projets se terminent par des échecs cuisants.

lundi 24 janvier 2011

Qeiru, le suivi des dépenses par les tickets de caisse

Surfant sur les innovations en matière d'imagerie sur téléphone mobile, Qeiru, jeune pousse française installée au "Camping", est en train de concocter une application originale pour permettre aux consommateurs de suivre et gérer leurs dépenses quotidiennes.

La solution est encore en test privé mais ses promesses sont alléchantes. Elle propose en effet de photographier les tickets de caisse des grandes surfaces avec son téléphone mobile pour en extraire (sur les serveurs de la startup) le détail des achats réalisés, qui sont alors classés par catégories (pré-définies ou choisies par l'utilisateur).

A partir de là, une multitude d'applications sont imaginées et proposées par Qeiru. Il est ainsi possible d'analyser ses dépenses et de suivre finement son budget, de vérifier l'évolution du prix des produits au fil du temps, de gérer des listes de courses en reprenant les articles achetés régulièrement (et en en ajoutant d'autres)... Les informations stockées sur le mobile sont également synchronisées avec le site de la startup, ouvrant ainsi la porte à une autre catégorie d'usages, plus "collaboratifs" : partage des listes de courses entre membres de la famille, alertes sur les promotions en cours (en exploitant les données remontées par les autres utilisateurs)...

Il reste à voir si la solution de Qeiru est réellement efficace. Si c'est le cas, l'idée d'analyser les tickets de caisse pourrait apporter une nouvelle dimension au PFM ("Personal Finance Management" ou gestion de finances personnelles) en lui ajoutant un niveau de détail qui lui fait actuellement défaut et, également, en permettant peut-être la prise en compte "automatique" des dépenses réglées en espèces qui ne peuvent aujourd'hui être intégrées, au mieux, que manuellement.

Information découverte sur le site de l'Atelier BNP Paribas.

La solution est encore en test privé mais ses promesses sont alléchantes. Elle propose en effet de photographier les tickets de caisse des grandes surfaces avec son téléphone mobile pour en extraire (sur les serveurs de la startup) le détail des achats réalisés, qui sont alors classés par catégories (pré-définies ou choisies par l'utilisateur).

A partir de là, une multitude d'applications sont imaginées et proposées par Qeiru. Il est ainsi possible d'analyser ses dépenses et de suivre finement son budget, de vérifier l'évolution du prix des produits au fil du temps, de gérer des listes de courses en reprenant les articles achetés régulièrement (et en en ajoutant d'autres)... Les informations stockées sur le mobile sont également synchronisées avec le site de la startup, ouvrant ainsi la porte à une autre catégorie d'usages, plus "collaboratifs" : partage des listes de courses entre membres de la famille, alertes sur les promotions en cours (en exploitant les données remontées par les autres utilisateurs)...

Il reste à voir si la solution de Qeiru est réellement efficace. Si c'est le cas, l'idée d'analyser les tickets de caisse pourrait apporter une nouvelle dimension au PFM ("Personal Finance Management" ou gestion de finances personnelles) en lui ajoutant un niveau de détail qui lui fait actuellement défaut et, également, en permettant peut-être la prise en compte "automatique" des dépenses réglées en espèces qui ne peuvent aujourd'hui être intégrées, au mieux, que manuellement.

Information découverte sur le site de l'Atelier BNP Paribas.

La Société Générale arrive sur l'iPad

Première originalité, c'est sur son blog SGeneration que la direction de la communication de Société Générale annonce le lancement de sa première application pour iPad. Deuxième surprise, RE-VIEW n'est pas une application de gestion de comptes. Suivant les tendances récentes en la matière, il s'agit en effet d'un magazine "interactif" d'informations économiques et financières.

L'application est destinée à tous les publics, clients ou non, journalistes, collaborateurs..., à qui la Société Générale propose un ensemble de contenus multimédia riches et variés.

On retrouvera ainsi dans RE-VIEW :

Il va falloir maintenant inventer la suite : personnaliser le magazine, enregistrer des "favoris", ouvrir le dialogue directement depuis les articles...? Une petite idée personnelle : pourquoi ne pas profiter du support pour présenter, de manière originale, la riche collection d'art contemporain de la banque et ouvrir ainsi l'application à des contenus autres que l'information financière ?

L'application est destinée à tous les publics, clients ou non, journalistes, collaborateurs..., à qui la Société Générale propose un ensemble de contenus multimédia riches et variés.

On retrouvera ainsi dans RE-VIEW :

- Chaque trimestre, un dossier thématique sur un sujet d'actualité analysé en profondeur par des experts, composé d'articles, de photos et de vidéos. Le premier dossier publié s'intitule "La régulation financière, à quoi ça sert ?".

- Un point régulier sur la situation économique française et mondiale, proposé par les spécialistes des études économiques et financières.

- Les actualités de la SG, communiqués de presse et articles du blog "SGeneration" et du webzine "Coulisses".

- Chaque mois, une synthèse exclusive de la veille du secteur bancaire.

- Chaque jour, la revue de presse (audio).

- En temps réel, les cours de la bourse.

Il va falloir maintenant inventer la suite : personnaliser le magazine, enregistrer des "favoris", ouvrir le dialogue directement depuis les articles...? Une petite idée personnelle : pourquoi ne pas profiter du support pour présenter, de manière originale, la riche collection d'art contemporain de la banque et ouvrir ainsi l'application à des contenus autres que l'information financière ?

dimanche 23 janvier 2011

Emergence de nouvelles applications pour les femtocells

Les femtocells sont jusqu'à maintenant utilisées (peu en France, beaucoup plus en Asie) pour augmenter la couverture et la qualité des réseaux des opérateurs de téléphonie mobile, mais ABI Research estime, dans une note de recherche, que de nouvelles applications vont en démultiplier les usages possibles, ce qui devrait engendrer une adoption massive.

Commençons par une petite explication simple sur les femtocells, avec lesquelles vous n'êtes peut-être pas familiers. Il s'agit de sortes de mini-relais pour les réseaux mobiles, qui prennent en charge les communications (voix et, parfois, données) des téléphones portables qui entrent dans leur champ d'action et les routent sur le réseau internet (par la connexion du foyer, chez les particuliers, ou par le réseau d'entreprise, dans les bureaux). Ainsi, il est possible d'améliorer la qualité des communications dans les zones peu ou pas couvertes et de "désengorger" les réseaux aériens dans les zones surchargées.

Or les fournisseurs commencent maintenant à ajouter de nouveaux services à leurs produits, mettant à profit leur capacité à identifier un téléphone connecté et, par voie de conséquence, à localiser un utilisateur dans la "femtozone" (nom donné à la zone de portée de la femtocell). Imaginons par exemple le cas d'un enfant rentrant à son domicile, dont le mobile est reconnu par la cellule, qui informe alors ses parents par SMS. D'autres applications pourraient permettre de contrôler des appareils ou de synchroniser automatiquement des contenus entre les téléphones et les appareils multimédias du foyer.

Pour ABI Research, ces services additionnels émergeront en 2011 et prendront rapidement de l'importance, touchant jusqu'à 45% des utilisateurs de femtocells en 2015 pour un marché estimé à 2 milliards de dollars. Une des raisons de cet optimisme tient à la réticence actuelle des clients à payer pour un service perçu comme profitant surtout à l'opérateur (qui utilise la connexion internet des consommateurs pour "économiser" son propre réseau), qui pourrait être vaincue par ces nouvelles applications à valeur ajoutée.

Pourtant, il faudra de l'imagination (et de la réactivité) aux fournisseurs pour lutter contre l'explosion des ventes de smartphones et leurs GPS, avec les multiples applications qui les accompagnent, pouvant atteindre les mêmes objectifs, au moins en partie... Le seul différenciateur de la technologie des femtozones est son fonctionnement "passif" (le mobile est détecté sans action de son utilisateur), qui peut effectivement engendrer des cas d'utilisation innovants.

Si le rapport d'ABI Research ne s'intéresse qu'aux applications pour le grand public, il n'est pas difficile d'imaginer aussi des usages professionnels à ces technologies. Cependant, dans ce cas, gare aux réactions des personnes qui seront ainsi "ciblées" !

Commençons par une petite explication simple sur les femtocells, avec lesquelles vous n'êtes peut-être pas familiers. Il s'agit de sortes de mini-relais pour les réseaux mobiles, qui prennent en charge les communications (voix et, parfois, données) des téléphones portables qui entrent dans leur champ d'action et les routent sur le réseau internet (par la connexion du foyer, chez les particuliers, ou par le réseau d'entreprise, dans les bureaux). Ainsi, il est possible d'améliorer la qualité des communications dans les zones peu ou pas couvertes et de "désengorger" les réseaux aériens dans les zones surchargées.

Or les fournisseurs commencent maintenant à ajouter de nouveaux services à leurs produits, mettant à profit leur capacité à identifier un téléphone connecté et, par voie de conséquence, à localiser un utilisateur dans la "femtozone" (nom donné à la zone de portée de la femtocell). Imaginons par exemple le cas d'un enfant rentrant à son domicile, dont le mobile est reconnu par la cellule, qui informe alors ses parents par SMS. D'autres applications pourraient permettre de contrôler des appareils ou de synchroniser automatiquement des contenus entre les téléphones et les appareils multimédias du foyer.

Pour ABI Research, ces services additionnels émergeront en 2011 et prendront rapidement de l'importance, touchant jusqu'à 45% des utilisateurs de femtocells en 2015 pour un marché estimé à 2 milliards de dollars. Une des raisons de cet optimisme tient à la réticence actuelle des clients à payer pour un service perçu comme profitant surtout à l'opérateur (qui utilise la connexion internet des consommateurs pour "économiser" son propre réseau), qui pourrait être vaincue par ces nouvelles applications à valeur ajoutée.

Pourtant, il faudra de l'imagination (et de la réactivité) aux fournisseurs pour lutter contre l'explosion des ventes de smartphones et leurs GPS, avec les multiples applications qui les accompagnent, pouvant atteindre les mêmes objectifs, au moins en partie... Le seul différenciateur de la technologie des femtozones est son fonctionnement "passif" (le mobile est détecté sans action de son utilisateur), qui peut effectivement engendrer des cas d'utilisation innovants.

Si le rapport d'ABI Research ne s'intéresse qu'aux applications pour le grand public, il n'est pas difficile d'imaginer aussi des usages professionnels à ces technologies. Cependant, dans ce cas, gare aux réactions des personnes qui seront ainsi "ciblées" !

AmEx lance "The Quarterlife Project" pour les générations Y

Dans le cadre de l'accompagnement de sa nouvelle carte de paiement ZYNC, American Express annonce le lancement de "The Quarterlife Project", pour aider les jeunes à gérer leur argent. Dans ce but, l'émetteur a recruté un "ZYNC Quarterlife Coach" en la personne de Christine Hassler, auteur et experte reconnue de la génération Y.

Le projet a commencé par une enquête pour connaître l'état d'esprit et les attentes des jeunes vis-à-vis de leurs finances. Ses résultats démontrent effectivement l'intérêt de la démarche : par exemple, 80% se disent "dépassés" par leur situation financière, 86% sont stressés par les questions d'argent et deux tiers réclament des outils et des ressources pour mieux appréhender les sujets financiers et pour gérer leur argent.

"The Quarterlife Project", essentiellement centré sur la page Facebook dédiée à la carte ZYNC, a donc été conçu pour offrir des réponses aux questions des jeunes. La première contribution de Christine Hassler est une liste de 10 "astuces" pour mieux "vivre" ses finances personnelles. Dans les semaines qui viennent, elle proposera deux vidéos par semaine sur les sujets les plus populaires, les internautes étant invités à poser leurs questions sur Facebook ou par mail.

Malgré l'utilisation de Facebook (et de la vidéo), l'initiative d'American Express reste relativement classique, en faisant appel à un expert pour "dialoguer" avec ses clients. Il semble d'ailleurs s'agir d'un choix récurrent pour ce qui concerne la carte ZYNC, qui a elle-même été conçue avec la participation de 16 blogueurs (sur des sujets variés : art, culture, cuisine, mode...) au sein d'un "ZYNC Advisory Panel".

AmEx adopte ainsi la "bonne pratique" consistant à faire appel à des personnalités "proches" des jeunes pour dialoguer avec eux, idée d'autant plus pertinente que ceux-ci estiment en majorité que les services financiers sont faits pour des générations plus mûres. Mais le risque de la démarche est de voir l'échange rester unidirectionnel et, en conséquence, les jeunes s'en désintéresser rapidement. Les animateurs du site devront déployer tous leurs efforts pour générer et entretenir les discussions autour des sujets abordés et démontrer ainsi la valeur du projet...

Le projet a commencé par une enquête pour connaître l'état d'esprit et les attentes des jeunes vis-à-vis de leurs finances. Ses résultats démontrent effectivement l'intérêt de la démarche : par exemple, 80% se disent "dépassés" par leur situation financière, 86% sont stressés par les questions d'argent et deux tiers réclament des outils et des ressources pour mieux appréhender les sujets financiers et pour gérer leur argent.

"The Quarterlife Project", essentiellement centré sur la page Facebook dédiée à la carte ZYNC, a donc été conçu pour offrir des réponses aux questions des jeunes. La première contribution de Christine Hassler est une liste de 10 "astuces" pour mieux "vivre" ses finances personnelles. Dans les semaines qui viennent, elle proposera deux vidéos par semaine sur les sujets les plus populaires, les internautes étant invités à poser leurs questions sur Facebook ou par mail.

Malgré l'utilisation de Facebook (et de la vidéo), l'initiative d'American Express reste relativement classique, en faisant appel à un expert pour "dialoguer" avec ses clients. Il semble d'ailleurs s'agir d'un choix récurrent pour ce qui concerne la carte ZYNC, qui a elle-même été conçue avec la participation de 16 blogueurs (sur des sujets variés : art, culture, cuisine, mode...) au sein d'un "ZYNC Advisory Panel".

AmEx adopte ainsi la "bonne pratique" consistant à faire appel à des personnalités "proches" des jeunes pour dialoguer avec eux, idée d'autant plus pertinente que ceux-ci estiment en majorité que les services financiers sont faits pour des générations plus mûres. Mais le risque de la démarche est de voir l'échange rester unidirectionnel et, en conséquence, les jeunes s'en désintéresser rapidement. Les animateurs du site devront déployer tous leurs efforts pour générer et entretenir les discussions autour des sujets abordés et démontrer ainsi la valeur du projet...

samedi 22 janvier 2011

Prédictions 2011, épisode IV : Deloitte

Nous terminons aujourd'hui notre série des prédictions pour 2011 avec un extrait choisi de celles [lien PDF] du cabinet de conseil Deloitte, qui met l'accent cette année sur la place prépondérante que prennent les solutions alternatives aux ordinateurs personnels.

Ainsi, la première thèse présentée dans le rapport annonce la couleur : les ventes de PC "classiques" vont être dépassées par celles des autres terminaux, smartphones, tablettes et netbooks de nouvelle génération (qui ne seront plus des PC de bas de gamme mais constitueront une nouvelle catégorie, comme l'esquisse le système Chrome OS de Google). Bien que le franchissement de ce seuil ne signale pas (encore) la disparition du PC, qui, avec sa solide base installée, représentera encore trois quarts des équipements, 2011 sera une année de basculement, aux implications profondes pour tous les acteurs du secteur.

En effet, la deuxième prédiction de Deloitte nous promet qu'aucun système d'exploitation dominant n'émergera à court terme sur le marché de ces nouveaux terminaux. A cela plusieurs raisons, notamment la détermination des fournisseurs à ne pas abandonner un secteur très prometteur, mais aussi l'intérêt des fabricants de terminaux et des opérateurs de télécommunication pour une diversité qui leur permet de conserver une part de contrôle sur leurs partenaires...

Les conséquences de ces deux tendances indiscutables se font durement ressentir chez les développeurs d'application et dans les DSI des grandes entreprises. Pour les premiers, le morcellement du marché requiert des efforts plus importants pour cibler une large population d'utilisateurs et de faire des choix, car la plupart d'entre eux ne peuvent pas adresser toutes les plates-formes disponibles. Pour les seconds, ce sont les politiques d'équipement des collaborateurs qui sont remises en question, d'autant que le temps où la DSI pouvait imposer un choix de matériel standardisé pour toute l'entreprise est révolu. Ils vont donc devoir apprendre à accepter une variété toujours plus grande dans les appareils de leurs utilisateurs, surtout ceux qui ne seront pas des PC. L'incidence sur les coûts logiciels et de support va être extrêmement sensible...

La troisième prédiction de Deloitte enfonce le clou : les tablettes vont faire une entrée en force dans l'entreprise. D'abord adoptées par les consommateurs pour leur usage personnel, ceux-ci ont rapidement compris le profit qu'il pouvait aussi en tirer dans le contexte professionnel. Graduellement, la pression s'accroit sur les responsables informatiques pour qu'ils supportent ces matériels. Et, si on en croit les chiffres du rapport, ils sont en train de céder : 25% des ventes de tablettes seraient générées par les entreprises en 2011. Ce mouvement devrait cependant affecter surtout certains secteurs, comme la santé, le commerce de détail... pour lesquels les cas d'utilisation sont plus pertinents. En parallèle, les fournisseurs de progiciels s'adaptent également à ce nouveau marché et les solutions qu'ils proposent offrent de nouvelles stimulations pour l'adoption des tablettes en entreprise.

Signe des temps, Deloitte proposera bientôt ses prédictions sous forme d'une application pour iPad, intégrant les documents de recherche et les vidéos de présentation et permettant de dialoguer avec les consultants du cabinet ainsi qu'avec les autres utilisateurs.

Ainsi, la première thèse présentée dans le rapport annonce la couleur : les ventes de PC "classiques" vont être dépassées par celles des autres terminaux, smartphones, tablettes et netbooks de nouvelle génération (qui ne seront plus des PC de bas de gamme mais constitueront une nouvelle catégorie, comme l'esquisse le système Chrome OS de Google). Bien que le franchissement de ce seuil ne signale pas (encore) la disparition du PC, qui, avec sa solide base installée, représentera encore trois quarts des équipements, 2011 sera une année de basculement, aux implications profondes pour tous les acteurs du secteur.

En effet, la deuxième prédiction de Deloitte nous promet qu'aucun système d'exploitation dominant n'émergera à court terme sur le marché de ces nouveaux terminaux. A cela plusieurs raisons, notamment la détermination des fournisseurs à ne pas abandonner un secteur très prometteur, mais aussi l'intérêt des fabricants de terminaux et des opérateurs de télécommunication pour une diversité qui leur permet de conserver une part de contrôle sur leurs partenaires...

Les conséquences de ces deux tendances indiscutables se font durement ressentir chez les développeurs d'application et dans les DSI des grandes entreprises. Pour les premiers, le morcellement du marché requiert des efforts plus importants pour cibler une large population d'utilisateurs et de faire des choix, car la plupart d'entre eux ne peuvent pas adresser toutes les plates-formes disponibles. Pour les seconds, ce sont les politiques d'équipement des collaborateurs qui sont remises en question, d'autant que le temps où la DSI pouvait imposer un choix de matériel standardisé pour toute l'entreprise est révolu. Ils vont donc devoir apprendre à accepter une variété toujours plus grande dans les appareils de leurs utilisateurs, surtout ceux qui ne seront pas des PC. L'incidence sur les coûts logiciels et de support va être extrêmement sensible...

La troisième prédiction de Deloitte enfonce le clou : les tablettes vont faire une entrée en force dans l'entreprise. D'abord adoptées par les consommateurs pour leur usage personnel, ceux-ci ont rapidement compris le profit qu'il pouvait aussi en tirer dans le contexte professionnel. Graduellement, la pression s'accroit sur les responsables informatiques pour qu'ils supportent ces matériels. Et, si on en croit les chiffres du rapport, ils sont en train de céder : 25% des ventes de tablettes seraient générées par les entreprises en 2011. Ce mouvement devrait cependant affecter surtout certains secteurs, comme la santé, le commerce de détail... pour lesquels les cas d'utilisation sont plus pertinents. En parallèle, les fournisseurs de progiciels s'adaptent également à ce nouveau marché et les solutions qu'ils proposent offrent de nouvelles stimulations pour l'adoption des tablettes en entreprise.

Signe des temps, Deloitte proposera bientôt ses prédictions sous forme d'une application pour iPad, intégrant les documents de recherche et les vidéos de présentation et permettant de dialoguer avec les consultants du cabinet ainsi qu'avec les autres utilisateurs.

vendredi 21 janvier 2011

Stratégie Google : mobile, mobile et... argent mobile

Peu de temps avant de re-céder sa position de CEO à Larry Page, Eric Schmidt publiait un court billet dans la Harvard Business Review au sujet de la stratégie de Google pour 2011, résolument centrée sur le mobile, dont la participation à la performance de l'entreprise est déjà soulignée dans ses résultats pour 2010.

Cette stratégie est déclinée sur trois axes. Le premier est celui des réseaux, dans lequel Google affirme vouloir participer activement au développement de la prochaine génération ("4G"). Le deuxième concerne les téléphones (et, en filigrane, Android), avec la vision d'un milliard de personnes (notamment dans les pays en voie de développement) équipés de smartphones à écran tactile et navigateur web. Ces deux cibles cadrent clairement avec l'objectif de la société de démultiplier sa présence sur internet et, ainsi, poursuivre la croissance de son modèle historique de revenus publicitaires.

Le troisième axe est un peu différent puisqu'il n'entre pas aussi visiblement dans cette logique. Il s'agit de l'argent mobile (notez bien qu'il n'est pas question de paiement mobile), qu'Eric Schmidt associe là aussi aux pays pauvres et à leur utilisation (actuelle) du téléphone pour accéder à des services financiers qui ne demandent qu'à se développer.

Alors que les rumeurs vont bon train, depuis la sortie du Nexus S (équipé d'une puce NFC), sur l'entrée de Google dans la bataille du paiement sans contact sur mobile (voir par exemple ici), si l'on prend les propos d'Eric Schmidt au pied de la lettre, il se pourrait que d'autres initiatives soient en gestation.

En effet, le paiement sans contact est aujourd'hui une technologie plutôt réservée aux pays riches (en raison des infrastructures nécessaires). A l'opposé, les zones émergentes ont besoin de solutions simples à mettre en oeuvre et ciblant des usages différents (par exemple le paiement de "pair à pair", P2P), qui peuvent d'ailleurs aussi trouver un écho dans le monde développé. Et il se trouve que ce type d'applications a beaucoup plus d'affinités avec les modèles de business de Google que les technologies NFC...

La stratégie de Google pourrait alors être double : d'une part développer les "briques" techniques nécessaires à l'intégration du paiement sans contact dans les mobiles (comme cela a commencé avec Android "Gingerbread"), mises à disposition des acteurs "traditionnels" du secteur, ce qui pourrait aider à populariser son système, et, d'autre part, concevoir et opérer un véritable système d'argent mobile, basé sur le web, destiné à accompagner la croissance du marché des smartphones dans les zones "pauvres".

Cette stratégie est déclinée sur trois axes. Le premier est celui des réseaux, dans lequel Google affirme vouloir participer activement au développement de la prochaine génération ("4G"). Le deuxième concerne les téléphones (et, en filigrane, Android), avec la vision d'un milliard de personnes (notamment dans les pays en voie de développement) équipés de smartphones à écran tactile et navigateur web. Ces deux cibles cadrent clairement avec l'objectif de la société de démultiplier sa présence sur internet et, ainsi, poursuivre la croissance de son modèle historique de revenus publicitaires.

Le troisième axe est un peu différent puisqu'il n'entre pas aussi visiblement dans cette logique. Il s'agit de l'argent mobile (notez bien qu'il n'est pas question de paiement mobile), qu'Eric Schmidt associe là aussi aux pays pauvres et à leur utilisation (actuelle) du téléphone pour accéder à des services financiers qui ne demandent qu'à se développer.

Alors que les rumeurs vont bon train, depuis la sortie du Nexus S (équipé d'une puce NFC), sur l'entrée de Google dans la bataille du paiement sans contact sur mobile (voir par exemple ici), si l'on prend les propos d'Eric Schmidt au pied de la lettre, il se pourrait que d'autres initiatives soient en gestation.

En effet, le paiement sans contact est aujourd'hui une technologie plutôt réservée aux pays riches (en raison des infrastructures nécessaires). A l'opposé, les zones émergentes ont besoin de solutions simples à mettre en oeuvre et ciblant des usages différents (par exemple le paiement de "pair à pair", P2P), qui peuvent d'ailleurs aussi trouver un écho dans le monde développé. Et il se trouve que ce type d'applications a beaucoup plus d'affinités avec les modèles de business de Google que les technologies NFC...

La stratégie de Google pourrait alors être double : d'une part développer les "briques" techniques nécessaires à l'intégration du paiement sans contact dans les mobiles (comme cela a commencé avec Android "Gingerbread"), mises à disposition des acteurs "traditionnels" du secteur, ce qui pourrait aider à populariser son système, et, d'autre part, concevoir et opérer un véritable système d'argent mobile, basé sur le web, destiné à accompagner la croissance du marché des smartphones dans les zones "pauvres".

jeudi 20 janvier 2011

ING Direct adopte la pub mobile géolocalisée

On en parle depuis longtemps et les annonces de nouveaux services se sont succédées en 2010, mais elles ne sont pas encore très répandues (pour autant que je sache)... Pourtant les pubs géolocalisées sur mobile sont bien là, comme j'ai pu le constater avec deux annonces d'ING Direct arrivées sur mon téléphone...

Ainsi hier, en passant devant le "2 Opéra" de BNP Paribas (ironie du sort), j'ai reçu ce SMS :

La solution retenue par la banque pour cette campagne est celle de "PromosLive SFR", dont le principe est simple : le message publicitaire "localisé" est envoyé par SMS aux clients de l'opérateur qui passent sous la couverture d'une des stations de base sélectionnées par l'annonceur, qui indiquent donc sa proximité d'une zone géographique bien déterminée (et peu étendue, en milieu urbain).

Pour moi, l'expérience est très négative : outre l'irritation de ce que je considère comme du spam (mais, en l'occurence, la faute m'en incombe puisque j'ai inconsidérémment accepté, un jour, de recevoir les messages PromosLive), l'annonce que j'ai reçue n'est qu'une vulgaire pub, sans aucune incitation particulière (et localisée) à la prendre en considération. Et la réalisation que le message a été émis en fonction du lieu où je me trouvais ajoute à l'expérience un léger sentiment de malaise...

Ainsi hier, en passant devant le "2 Opéra" de BNP Paribas (ironie du sort), j'ai reçu ce SMS :

"Offre spéciale ING DIRECT : Carte Cadeau Kadéos d'une valeur de 60€ offerte pour toute 1ère ouverture d'un livret Epargne Orange. RDV dans le Café ING Direct à moins de 200 mètres, place de l'Opéra".Et, ce matin en arrivant à la Défense, rebelote : le même message, faisant cette fois référence au Café ING Direct de la "place de la Défense" (où je doute cependant qu'un tel café existe).

La solution retenue par la banque pour cette campagne est celle de "PromosLive SFR", dont le principe est simple : le message publicitaire "localisé" est envoyé par SMS aux clients de l'opérateur qui passent sous la couverture d'une des stations de base sélectionnées par l'annonceur, qui indiquent donc sa proximité d'une zone géographique bien déterminée (et peu étendue, en milieu urbain).

Pour moi, l'expérience est très négative : outre l'irritation de ce que je considère comme du spam (mais, en l'occurence, la faute m'en incombe puisque j'ai inconsidérémment accepté, un jour, de recevoir les messages PromosLive), l'annonce que j'ai reçue n'est qu'une vulgaire pub, sans aucune incitation particulière (et localisée) à la prendre en considération. Et la réalisation que le message a été émis en fonction du lieu où je me trouvais ajoute à l'expérience un léger sentiment de malaise...

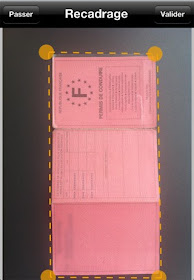

Codifis propose de gérer ses documents importants sur iPhone

Après une première application, "Pocket Budget", de gestion (simple) de budget, le spécialiste du crédit à la consommation Cofidis dévoile sa nouvelle application pour iPhone, un peu plus "décalée". Pocket Docs est en effet un petit outil destiné à conserver les images des documents importants de l'utilisateur (pièces d'identité, RIB, factures, justificatifs divers...).

Résolument simple, cette application propose de photographier les documents, leur associer quelques informations (par exemple l'échéance, avec une possibilité d'alerte, intéressante pour une carte d'identité) puis de les classer dans des catégories personnalisables.

Malgré sa simplicité, Pocket Docs offre quelques plus non négligeables. Il est ainsi possible de protéger l'accès aux documents confidentiels par un mot de passe ou encore d'envoyer un justificatif par mail directement depuis l'application. La valeur juridique d'un tel envoi est certainement sujette à caution mais il semblerait que ce mode de transfert soit suffisant pour Cofidis puisque l'établissement met en avant la possibilité de l'utiliser pour compléter un dossier en cours.

Pocket Docs ne sera pas l'application iPhone de l'année (en l'état). Mais elle fait preuve d'une certaine originalité dans un AppStore où les institutions financières ont du mal à se distinguer les unes des autres. De plus, il est relativement facile d'imaginer l'ajout de multiples fonctions à cette première version, qui pourraient la rendre progressivement plus utile...

Résolument simple, cette application propose de photographier les documents, leur associer quelques informations (par exemple l'échéance, avec une possibilité d'alerte, intéressante pour une carte d'identité) puis de les classer dans des catégories personnalisables.

Malgré sa simplicité, Pocket Docs offre quelques plus non négligeables. Il est ainsi possible de protéger l'accès aux documents confidentiels par un mot de passe ou encore d'envoyer un justificatif par mail directement depuis l'application. La valeur juridique d'un tel envoi est certainement sujette à caution mais il semblerait que ce mode de transfert soit suffisant pour Cofidis puisque l'établissement met en avant la possibilité de l'utiliser pour compléter un dossier en cours.

Pocket Docs ne sera pas l'application iPhone de l'année (en l'état). Mais elle fait preuve d'une certaine originalité dans un AppStore où les institutions financières ont du mal à se distinguer les unes des autres. De plus, il est relativement facile d'imaginer l'ajout de multiples fonctions à cette première version, qui pourraient la rendre progressivement plus utile...

mercredi 19 janvier 2011

RBC se laisse séduire par la table Surface 2 de Microsoft

Au CES (Consumer Electronic Show) qui se tenait au début de l'année, Microsoft présentait la version 2.0 de sa table Surface, conçue avec Samsung. C'est une application développée pour RBC (Banque Royale du Canada) qui a eu les honneurs d'une démonstration sur scène, alors que la banque annonçait son intention d'installer ces tables dans ses nouvelles agences.

Il faut bien avouer que, par rapport à la version originale de la Surface (que RBC utilisait jusqu'à maintenant), cette nouvelle mouture fait des progrès sensibles. La plus importante des nouveautés est l'abandon des caméras (pour détecter les objets et les mouvements sur la table) au profit d'une technologie, baptisée PixelSense, qui équivaut à équiper chacun des pixels de la table d'une micro-caméra.

Avec cette évolution, non seulement la capture de l'information est plus précise et plus réactive mais l'appareil devient beaucoup plus compact, avec une épaisseur d'une dizaine de centimètres. Grâce à cette cure d'amaigrissement, la Surface devient une vraie table (et non plus un "bloc"), sous laquelle l'utilisateur peut glisser ses jambes, et peut aussi être utilisée sur un mur (en position verticale) ou dans d'autres configurations. Autre amélioration, la taille de l'écran passe à 40 pouces (plus d'1 mètre) et sa résolution a été sensiblement augmentée (1920x1080).

Que fait RBC avec cet équipement dans ses agences ? Pour l'instant, 5 applications ont été développées :

Il faut bien avouer que, par rapport à la version originale de la Surface (que RBC utilisait jusqu'à maintenant), cette nouvelle mouture fait des progrès sensibles. La plus importante des nouveautés est l'abandon des caméras (pour détecter les objets et les mouvements sur la table) au profit d'une technologie, baptisée PixelSense, qui équivaut à équiper chacun des pixels de la table d'une micro-caméra.

Avec cette évolution, non seulement la capture de l'information est plus précise et plus réactive mais l'appareil devient beaucoup plus compact, avec une épaisseur d'une dizaine de centimètres. Grâce à cette cure d'amaigrissement, la Surface devient une vraie table (et non plus un "bloc"), sous laquelle l'utilisateur peut glisser ses jambes, et peut aussi être utilisée sur un mur (en position verticale) ou dans d'autres configurations. Autre amélioration, la taille de l'écran passe à 40 pouces (plus d'1 mètre) et sa résolution a été sensiblement augmentée (1920x1080).

Que fait RBC avec cet équipement dans ses agences ? Pour l'instant, 5 applications ont été développées :

- "The Big Picture" qui présente l'offre de la banque.

- "Drop a coin" qui utilise une interface ludique pour illustrer la valeur d'une épargne régulière.

- "Meet our experts" qui présente les collaborateurs de l'agence.

- "Instant Win", une loterie proposée aux clients, qui présentent le "ticket" qui leur a été envoyé par courrier devant l'écran pour savoir s'ils ont gagné un prix.

- "Kids Corner", un puzzle interactif pour les enfants.

mardi 18 janvier 2011

Cardlytics : le marketing dans les relevés de compte en ligne

Alors que j'écrivais, il y a quelques jours, sur l'offre de MicroNotes, je pensais qu'il s'agissait d'un premier exemple de marketing intégré dans la banque en ligne. Erreur ! Cardlytics, jeune société spécialisée dans ce domaine précis, a déjà déployé sa solution dans plusieurs établissements américains (plutôt de petite taille) et citait en octobre dernier le cas d'un de ses clients, Regions Bank.

Beaucoup plus "agressif" que celui de MicroNotes, le programme de Cardlytics permet aux annonceurs de délivrer des promotions ciblées sur les opérations des relevés de compte en ligne. Ainsi, McDonald a expérimenté le service en offrant des bons de réductions associé aux transactions de paiement chez ses concurrents (à Houston). La richesse des données disponibles sur les paiements par carte de débit (seuls pris en compte par cette solution) permet en effet de proposer des options de ciblage (par code postal, nom et/ou catégorie de commerçant, montant et/ou fréquence des achats…) sans équivalent, et les rendements observés semblent très convaincants.

La mise en oeuvre de la plate-forme de Cardlytics est entièrement gratuite pour les banques (les coûts, dont la rémunération de la startup, sont portés par les annonceurs) et son installation, dans leur SI pour garantir la sécurité des données des clients, est vantée comme extrêmement simple et peu coûteuse. On l'aura compris, l'établissement qui héberge la solution dans ses applications de banque en ligne n'est pas rémunéré. Les bénéfices qui lui sont promis sont purement qualitatifs, reposant essentiellement sur la fidélité supposée des clients qui apprécient les offres qui leur sont faites.

Pour les clients, les promotions de Cardlytics prennent la forme de liens apparaissant sur les opérations de leur relevé de compte en ligne. Lorsqu'ils cliquent sur un de ces liens et acceptent l'offre correspondante, celle-ci est simplement enregistrée et sera automatiquement appliquée à l'occasion du prochain achat (dans les conditions spécifiées) avec leur carte bancaire. Naturellement, les utilisateurs de la banque en ligne ont le choix de refuser de recevoir ces offres (système d'opt-out).

Les nouvelles réglementations américaines qui plafonnent les commissions perçues sur les achats par carte de débit contraignent les banques à réviser leurs programmes de fidélité (et autres avantages), qui étaient jusqu'à maintenant financés par ces revenus. En conséquence, les solutions comme celle de Cardlytics (et d'autres, par exemple Cartera), qui peuvent constituer un palliatif, sont actuellement en pleine croissance. On peut tout de même se demander si le ciblage qu'elles offrent ne va pas trop loin et ne risque pas de perturber les consommateurs ? Les réactions aux publicités de Facebook ou de Google (dans sa messagerie en ligne) laissent penser que des réactions négatives pourraient surgir…

Beaucoup plus "agressif" que celui de MicroNotes, le programme de Cardlytics permet aux annonceurs de délivrer des promotions ciblées sur les opérations des relevés de compte en ligne. Ainsi, McDonald a expérimenté le service en offrant des bons de réductions associé aux transactions de paiement chez ses concurrents (à Houston). La richesse des données disponibles sur les paiements par carte de débit (seuls pris en compte par cette solution) permet en effet de proposer des options de ciblage (par code postal, nom et/ou catégorie de commerçant, montant et/ou fréquence des achats…) sans équivalent, et les rendements observés semblent très convaincants.

La mise en oeuvre de la plate-forme de Cardlytics est entièrement gratuite pour les banques (les coûts, dont la rémunération de la startup, sont portés par les annonceurs) et son installation, dans leur SI pour garantir la sécurité des données des clients, est vantée comme extrêmement simple et peu coûteuse. On l'aura compris, l'établissement qui héberge la solution dans ses applications de banque en ligne n'est pas rémunéré. Les bénéfices qui lui sont promis sont purement qualitatifs, reposant essentiellement sur la fidélité supposée des clients qui apprécient les offres qui leur sont faites.

Pour les clients, les promotions de Cardlytics prennent la forme de liens apparaissant sur les opérations de leur relevé de compte en ligne. Lorsqu'ils cliquent sur un de ces liens et acceptent l'offre correspondante, celle-ci est simplement enregistrée et sera automatiquement appliquée à l'occasion du prochain achat (dans les conditions spécifiées) avec leur carte bancaire. Naturellement, les utilisateurs de la banque en ligne ont le choix de refuser de recevoir ces offres (système d'opt-out).

Les nouvelles réglementations américaines qui plafonnent les commissions perçues sur les achats par carte de débit contraignent les banques à réviser leurs programmes de fidélité (et autres avantages), qui étaient jusqu'à maintenant financés par ces revenus. En conséquence, les solutions comme celle de Cardlytics (et d'autres, par exemple Cartera), qui peuvent constituer un palliatif, sont actuellement en pleine croissance. On peut tout de même se demander si le ciblage qu'elles offrent ne va pas trop loin et ne risque pas de perturber les consommateurs ? Les réactions aux publicités de Facebook ou de Google (dans sa messagerie en ligne) laissent penser que des réactions négatives pourraient surgir…

lundi 17 janvier 2011

Western Union débarque sur les guichets automatiques

Décidément, les guichets automatiques de banque (GAB) sont en pleine (r)évolution ! La nouvelle du jour est en effet l'arrivée des transferts d'argent internationaux de Western Union sur les distributeurs de la banque roumaine Banca Transilvania.

Ainsi, les 800 GAB de la banque offrent désormais une option permettant à ses clients d'envoyer des fonds à un correspondant de leur choix dans plus de 200 pays. Pour l'utiliser, il leur suffit d'indiquer le montant à envoyer, la devise et les coordonnées du destinataire. Ce dernier peut alors retirer l'argent (en espèces) auprès d'un des (presque) 400 000 agents Western Union à travers le monde. Banca Transilvania ne facture pas de frais supplémentaires pour ce service (on peut cependant imaginer qu'elle est rémunérée par Western Union).

Et le leader des paiements transfrontaliers a bien l'intention d'étendre cette expérience à d'autres territoires et d'autres banques. Il annonçait ainsi en décembre la prochaine introduction d'un service similaire avec la chinoise SPDBank (Shanghai Pudong Developement Bank).

Le choix de la Roumanie pour cette première initiative a tout de même de quoi surprendre puisque le pays fait plutôt partie des "destinataires" traditionnels de paiements transfrontaliers. Quelle opportunité serait en effet un tel service dans des pays "émetteurs", comme la France !

Ainsi, les 800 GAB de la banque offrent désormais une option permettant à ses clients d'envoyer des fonds à un correspondant de leur choix dans plus de 200 pays. Pour l'utiliser, il leur suffit d'indiquer le montant à envoyer, la devise et les coordonnées du destinataire. Ce dernier peut alors retirer l'argent (en espèces) auprès d'un des (presque) 400 000 agents Western Union à travers le monde. Banca Transilvania ne facture pas de frais supplémentaires pour ce service (on peut cependant imaginer qu'elle est rémunérée par Western Union).

Et le leader des paiements transfrontaliers a bien l'intention d'étendre cette expérience à d'autres territoires et d'autres banques. Il annonçait ainsi en décembre la prochaine introduction d'un service similaire avec la chinoise SPDBank (Shanghai Pudong Developement Bank).

Le choix de la Roumanie pour cette première initiative a tout de même de quoi surprendre puisque le pays fait plutôt partie des "destinataires" traditionnels de paiements transfrontaliers. Quelle opportunité serait en effet un tel service dans des pays "émetteurs", comme la France !

dimanche 16 janvier 2011

Virtual Piggy, le paiement en ligne pour les enfants

Moggle, jeune société californienne spécialisée dans les plates-formes de sécurisation d'internet pour les mineurs (en ligne avec la législation américaine en la matière), a lancé en version beta Virtual Piggy, un système de paiement en ligne destiné aux moins de 18 ans (et à leurs parents).

Virtual Piggy, c'est d'abord un site web où les parents vont s'inscrire, en fournissant les coordonnées de leur carte bancaire et créer un compte pour leur(s) enfant(s). Une fois cette formalité accomplie, ils peuvent fixer les "règles du jeu" : définir des plafonds de dépense, sélectionner les sites "autorisés", positionner les rapports et alertes qu'ils souhaitent recevoir...

L'enfant peut alors naviguer sur les sites de commerce en ligne et y réaliser ses achats en toute autonomie. Lors du règlement, il choisit le mode de paiement Virtual Piggy et n'a plus qu'à fournir le code utilisateur et le mot de passe que lui a donné son père ou sa mère. Selon le paramétrage réalisé, celui-ci (ou celle-ci) est alors immédiatement alerté(e) de la demande et doit donner son accord pour finaliser la transaction. Pour faciliter et rendre plus rapide cette étape de contrôle, une application pour iPhone est proposée par la startup. Cette application, comme le site web, donne également accès à diverses fonctions, par exemple le suivi des dépenses réalisées.

Virtual Piggy, c'est d'abord un site web où les parents vont s'inscrire, en fournissant les coordonnées de leur carte bancaire et créer un compte pour leur(s) enfant(s). Une fois cette formalité accomplie, ils peuvent fixer les "règles du jeu" : définir des plafonds de dépense, sélectionner les sites "autorisés", positionner les rapports et alertes qu'ils souhaitent recevoir...

L'enfant peut alors naviguer sur les sites de commerce en ligne et y réaliser ses achats en toute autonomie. Lors du règlement, il choisit le mode de paiement Virtual Piggy et n'a plus qu'à fournir le code utilisateur et le mot de passe que lui a donné son père ou sa mère. Selon le paramétrage réalisé, celui-ci (ou celle-ci) est alors immédiatement alerté(e) de la demande et doit donner son accord pour finaliser la transaction. Pour faciliter et rendre plus rapide cette étape de contrôle, une application pour iPhone est proposée par la startup. Cette application, comme le site web, donne également accès à diverses fonctions, par exemple le suivi des dépenses réalisées.

Du côté des marchands en ligne, le système imposera l'ajout d'un nouveau moyen de paiement dans leurs pages de "check out". De plus, ce sont eux qui en supportent le coût (avec une commission par transaction), le service étant entièrement gratuit pour les consommateurs. Mais la perspective d'atteindre une cible de jeunes acheteurs justifiera certainement cet effort de leur part, surtout pour les sites favoris de cette tranche d'âge...

Moggle, qui ne gère que la partie "frontale" de Virtual Piggy, s'appuie sur les services de Chase PaymentTech pour l'exécution des transactions. Autre détail technique, la plate-forme logicielle est hébergée dans le cloud Azure de Microsoft...Les achats en ligne par les mineurs sont en forte expansion (ils étaient estimés à 26 milliards de dollars aux USA en 2009) et, faute de systèmes adaptés, sont sujets à de grands risques pour les parents qui partagent leurs informations bancaires avec leur progéniture. Virtual Piggy leur offre une opportunité de donner une certaine autonomie financière à leurs enfants en toute sécurité et en toute sérénité.

Etude Cisco : opportunités dans la gestion de fortune

La division conseil de Cisco (IBSG) a réalisé une enquête [lien PDF] auprès d'un millier de "riches" américains (personnes dont la capacité d'investissement est supérieure à 500 000 USD) pour évaluer leurs opinions et leurs attentes en matière de conseil et de gestion de leur "fortune". Il semblerait que les technologies soient une des clés pour dégager de nouvelles opportunités parmi les établissements financiers qui s'intéressent à ce segment de clientèle.

Première question : quelles sont ces opportunités ? Parmi les personnes interrogées, 30% n'ont pas de conseiller professionnel et une bonne partie choisit également de répartir ses investissements dans au moins deux établissements différents. Première indication d'une rupture de générations, les moins de 50 ans sont aussi trois fois plus susceptibles de changer de conseil que leurs aînés pour un service qui répond mieux à leurs attentes. Ces chiffres démontrent le potentiel de gain de parts de marché pour les institutions financières qui sauront adapter leurs offres...

Deuxième partie de la démonstration : quelles sont les attentes de ces "jeunes riches" ? Naturellement, ceux-ci sont plus familiers et plus à l'aise avec les technologies et une immense majorité d'entre eux se déclarent même assez pionniers dans leur adoption. Et, si tous les groupes d'âge utilisent les ressources disponibles en ligne, ce sont encore les moins de 50 ans qui les considèrent les plus utiles. Logiquement, lorsqu'on leur demande s'ils seraient intéressés par des "outils technologiques" pour interagir avec leur conseiller ou leur établissement financier, les réponses sont sans appel : 54% plébiscitent la visioconférence par webcam, 55% les tablettes tactiles, 52% les messages vidéo..., à chaque fois plus de deux fois plus que les investisseurs plus vieux.

Cisco oblige, l'enquête s'attache plus particulièrement à la visioconférence en haute définition. Les résultats sont aussi intéressants : 63% des "jeunes" investisseurs apprécieraient ces services pour dialoguer avec de multiples experts et la même proportion se dit prête à changer de firme pour en bénéficier. Incidemment, les répondants souhaitent également utiliser la visioconférence pour permettre à d'autres membres de leur famille de participer aux échanges.

Les réseaux sociaux spécialisés font également partie de la panoplie des outils qu'apprécient ces populations (pour plus de la moitié) et deux tiers déclarent leur intérêt pour des communautés d'investisseurs en ligne.

Bien que l'étude conduite par Cisco soit probablement (plus ou moins) biaisée par ses propres intérêts et qu'elle ne porte que sur les Etats-Unis, ses conclusions devraient tout de même interpeller les établissements financiers hexagonaux. Pour les investisseurs qui gèrent eux-mêmes leur portefeuille comme pour les clients qui attendent plus d'interaction avec leurs conseillers, l'ajout de nouveaux moyens de communication interactifs (vidéo, chat, communautés...) peut être un bon moyen de conquête ou de rétention de clients à fort potentiel.

Première question : quelles sont ces opportunités ? Parmi les personnes interrogées, 30% n'ont pas de conseiller professionnel et une bonne partie choisit également de répartir ses investissements dans au moins deux établissements différents. Première indication d'une rupture de générations, les moins de 50 ans sont aussi trois fois plus susceptibles de changer de conseil que leurs aînés pour un service qui répond mieux à leurs attentes. Ces chiffres démontrent le potentiel de gain de parts de marché pour les institutions financières qui sauront adapter leurs offres...