Sans revenir aux temps de la banque accessible uniquement en agence, l'équation des canaux était, encore récemment, relativement simple : téléphone, GAB, web et app mobile couvraient les besoins. Cette époque est malheureusement révolue et nous assistons désormais à une explosion des possibilités, qu'il faudra bien prendre en compte.

Il suffit de consulter l'actualité pour se rendre compte de la diversité des moyens d'interaction disponibles aujourd'hui. Dans le sillage des smartphones et tablettes, les premiers appareils à porter (« wearables ») ont d'abord commencé à apparaître. Certes, les Google Glass n'ont pas rencontré le succès escompté et l'engouement initial pour l'Apple Watch semble aujourd'hui s'estomper, mais il ne fait pas de doute que ces tentatives pionnières seront suivies par d'autres, plus convaincantes, et que leurs adeptes demanderont des services adaptés à ces gadgets.

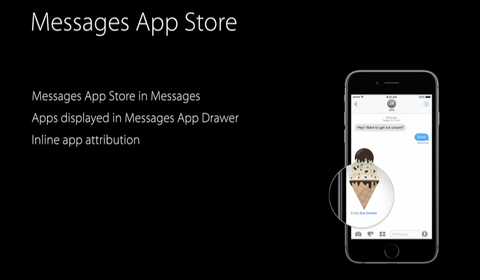

Plus récemment, la mode des messageries instantanées a déferlé aussi sur le marché et le dilemme de l'adoption de « chatbots » dans les institutions financières est au centre des débats actuels. Plusieurs d'entre elles ont tranché et ont lancé des initiatives. Cependant, en arrière-plan, une autre question se pose car la diversité des plates-formes (Facebook Messenger, WhatsApp, WeChat, pour ne citer que les plus populaires) impose des choix cornéliens. Sans oublier l'approche hybride d'Apple qui lance un AppStore dédié aux applications destinées à sa solution iMessage…

Plus discrètes pour l'instant, les interfaces vocales représenteront vraisemblablement la prochaine vague à surveiller. Après leurs début sur des modèles fermés, l'intégration de services tiers dans les assistants interactifs Siri (Apple), Google Now, Cortana (Microsoft), Alexa (Amazon)… devient en effet, à la faveur des progrès technologiques de la reconnaissance vocale et de l'intelligence artificielle, une tendance pleine de promesses. Dans ce cas également, la multiplication des options représentera un défi.

Et le mouvement ne s'arrêtera pas là. Se dessine déjà l'arrivée de la réalité virtuelle (ou augmentée), avec ses exigences d'expérience immersive (explorée, notamment, par Alibaba dans les paiements et par la polonaise Cinkciarz dans le trading de devises sur Hololens). Puis, viendra le règle des robots, humanoïdes ou non, avec lesquels les interactions devront être réinventées – ainsi que l'esquissait récemment une équipe participant au hackathon de la conférence TechCrunch Disrupt, à travers une application de gestion de caisse (paiement compris) pour le robot Pepper d'Aldebaran.

Comment se préparer à toutes ces nouveautés et s'assurer que les services financiers y rempliront leur rôle efficacement, en temps utile ? La première règle est de surveiller attentivement les évolutions du marché, à la fois du point de vue de l'émergence des technologies et des changements de comportement des consommateurs. Ce prisme de lecture aidera établir les priorités et à éviter de perdre trop d'énergie dans des impasses. Il faudra ensuite analyser en profondeur les usages de chaque canal.

Car une erreur fatale – qui continue à nuire à l'expérience mobile de la banque – consiste à se contenter de répliquer les mêmes fonctions et les mêmes modèles d'interaction sur chaque nouveau média. Il est indispensable, au contraire, de prendre d'abord le temps de comprendre comment l'utilisateur s'approprie le support et d'en déduire les services qu'il y recherchera et la meilleure manière de les y intégrer. Une telle réflexion est primordiale, par exemple, avant de se lancer dans l'aventure des « chatbots ».

En parallèle, l'apprentissage technique devrait commencer au plus tôt. Dans la plupart des cas, les enjeux « directs » en la matière sont limités : d'une part, l'accès aux plates-formes est souvent simplifié et, d'autre part, des entreprises spécialisées sont généralement prêtes à fournir leur expertise sur les problématiques les plus complexes (telles que la conception d'assistants intelligents). L'intégration avec les systèmes existants sera, en revanche, beaucoup plus difficile à mettre en œuvre (soulevant une fois encore la question de la modernisation des cœurs bancaires).

Enfin, à la rencontre de la prise en compte des attentes des clients et de la maîtrise technologique, il restera à mettre en place et animer une démarche d'expérimentations extrêmement agile – cohérente à l'échelle de l'entreprise dans son ensemble (et non, comme c'est trop souvent le cas, restreinte à un petit sous-groupe) – permettant de valider (ou d'infirmer) les hypothèses formulées très rapidement, en conditions réelles. A minima, ces efforts seront nécessaires pour résister à la menace de startups dont la capacité de s'emparer des tendances émergentes est inscrite dans leur ADN.

Avec la prolifération inéluctable de nouveaux canaux de relation, l'enjeu pour les institutions financières sera de maintenir le contact avec leurs clients là où leur quotidien les entraîne. Le phénomène est aujourd'hui sensible dans le déplacement des usages depuis les applications mobiles vers les outils de messagerie instantanée, il se poursuivra dans des directions de plus en plus variées, qu'il faudra aborder avec des approches toujours plus différenciées, répondant à des besoins à chaque fois spécifiques.

Il suffit de consulter l'actualité pour se rendre compte de la diversité des moyens d'interaction disponibles aujourd'hui. Dans le sillage des smartphones et tablettes, les premiers appareils à porter (« wearables ») ont d'abord commencé à apparaître. Certes, les Google Glass n'ont pas rencontré le succès escompté et l'engouement initial pour l'Apple Watch semble aujourd'hui s'estomper, mais il ne fait pas de doute que ces tentatives pionnières seront suivies par d'autres, plus convaincantes, et que leurs adeptes demanderont des services adaptés à ces gadgets.

Plus récemment, la mode des messageries instantanées a déferlé aussi sur le marché et le dilemme de l'adoption de « chatbots » dans les institutions financières est au centre des débats actuels. Plusieurs d'entre elles ont tranché et ont lancé des initiatives. Cependant, en arrière-plan, une autre question se pose car la diversité des plates-formes (Facebook Messenger, WhatsApp, WeChat, pour ne citer que les plus populaires) impose des choix cornéliens. Sans oublier l'approche hybride d'Apple qui lance un AppStore dédié aux applications destinées à sa solution iMessage…

Plus discrètes pour l'instant, les interfaces vocales représenteront vraisemblablement la prochaine vague à surveiller. Après leurs début sur des modèles fermés, l'intégration de services tiers dans les assistants interactifs Siri (Apple), Google Now, Cortana (Microsoft), Alexa (Amazon)… devient en effet, à la faveur des progrès technologiques de la reconnaissance vocale et de l'intelligence artificielle, une tendance pleine de promesses. Dans ce cas également, la multiplication des options représentera un défi.

Et le mouvement ne s'arrêtera pas là. Se dessine déjà l'arrivée de la réalité virtuelle (ou augmentée), avec ses exigences d'expérience immersive (explorée, notamment, par Alibaba dans les paiements et par la polonaise Cinkciarz dans le trading de devises sur Hololens). Puis, viendra le règle des robots, humanoïdes ou non, avec lesquels les interactions devront être réinventées – ainsi que l'esquissait récemment une équipe participant au hackathon de la conférence TechCrunch Disrupt, à travers une application de gestion de caisse (paiement compris) pour le robot Pepper d'Aldebaran.

Comment se préparer à toutes ces nouveautés et s'assurer que les services financiers y rempliront leur rôle efficacement, en temps utile ? La première règle est de surveiller attentivement les évolutions du marché, à la fois du point de vue de l'émergence des technologies et des changements de comportement des consommateurs. Ce prisme de lecture aidera établir les priorités et à éviter de perdre trop d'énergie dans des impasses. Il faudra ensuite analyser en profondeur les usages de chaque canal.

Car une erreur fatale – qui continue à nuire à l'expérience mobile de la banque – consiste à se contenter de répliquer les mêmes fonctions et les mêmes modèles d'interaction sur chaque nouveau média. Il est indispensable, au contraire, de prendre d'abord le temps de comprendre comment l'utilisateur s'approprie le support et d'en déduire les services qu'il y recherchera et la meilleure manière de les y intégrer. Une telle réflexion est primordiale, par exemple, avant de se lancer dans l'aventure des « chatbots ».

En parallèle, l'apprentissage technique devrait commencer au plus tôt. Dans la plupart des cas, les enjeux « directs » en la matière sont limités : d'une part, l'accès aux plates-formes est souvent simplifié et, d'autre part, des entreprises spécialisées sont généralement prêtes à fournir leur expertise sur les problématiques les plus complexes (telles que la conception d'assistants intelligents). L'intégration avec les systèmes existants sera, en revanche, beaucoup plus difficile à mettre en œuvre (soulevant une fois encore la question de la modernisation des cœurs bancaires).

Enfin, à la rencontre de la prise en compte des attentes des clients et de la maîtrise technologique, il restera à mettre en place et animer une démarche d'expérimentations extrêmement agile – cohérente à l'échelle de l'entreprise dans son ensemble (et non, comme c'est trop souvent le cas, restreinte à un petit sous-groupe) – permettant de valider (ou d'infirmer) les hypothèses formulées très rapidement, en conditions réelles. A minima, ces efforts seront nécessaires pour résister à la menace de startups dont la capacité de s'emparer des tendances émergentes est inscrite dans leur ADN.

Avec la prolifération inéluctable de nouveaux canaux de relation, l'enjeu pour les institutions financières sera de maintenir le contact avec leurs clients là où leur quotidien les entraîne. Le phénomène est aujourd'hui sensible dans le déplacement des usages depuis les applications mobiles vers les outils de messagerie instantanée, il se poursuivra dans des directions de plus en plus variées, qu'il faudra aborder avec des approches toujours plus différenciées, répondant à des besoins à chaque fois spécifiques.

Belle synthèse, dont je retiens deux idées fortes, auxquelles je souscris totalement :

RépondreSupprimer- le "multicanal" s'avère être un concept réducteur si on cherche à l'appliquer à tous les processus d'interface client/banque

- des méthodologies de recette issues de l'agile, impliquant l'utilisateur final (i.e. le client) restent à créer pour améliorer la pertinence et la rentabilité des projets de refonte digitale des SI bancaires