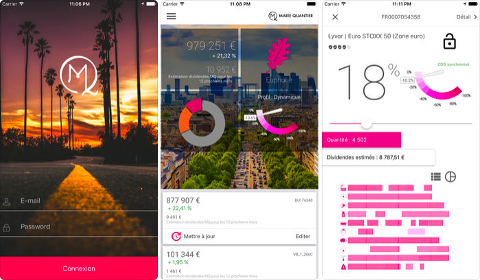

En mettant un accent particulier sur son application mobile dédiée à la gestion d'investissement conseillée, la dernière annonce en date de Marie Quantier m'encourage à m'arrêter un instant sur les robo-advisors (français, notamment), leurs promesses initiales et le chemin qui leur reste encore à parcourir pour les tenir.

Proposer aux investisseurs une application leur permettant de suivre leur portefeuille où qu'ils se trouvent et à tout moment, sur leur smartphone, paraît normal aujourd'hui dans un modèle de gestion conseillée : pour qui veut conserver la responsabilité du pilotage de ses opérations, il est préférable de (pouvoir) rester informé en permanence et d'être en mesure de réagir rapidement aux recommandations qui lui sont adressées et aux autres événements importants susceptibles d'influencer ses décisions.

Naturellement, à l'inverse, les adeptes de la gestion sous mandat – que proposent la plupart des robo-advisors actuels – n'ont pas besoin de la même réactivité, puisqu'ils ont laissé le soin à leur intermédiaire préféré de faire fructifier leur épargne. Pour autant, à une époque qui ne jure que par les approches « mobile d'abord » (dans les startups comme dans les grands groupes), est-il bien raisonnable qu'aucune application ne leur soit offerte ? Ne sont-ils pas abandonnés en route après la souscription ?

En effet, derrière cette absence un peu anecdotique, il faut probablement voir une des grandes idées fondatrices du concept de robo-advisor qui tarde à se matérialiser. À ce jour, la facilité de souscription, la transparence de la relation (sur les coûts, entre autres), la réactivité, la performance… ont fait l'objet de toutes les attentions et sont plutôt satisfaisantes. En revanche, la proximité avec le client et la personnalisation sont deux caractéristiques attendues par les consommateurs qui restent négligées.

Proposer aux investisseurs une application leur permettant de suivre leur portefeuille où qu'ils se trouvent et à tout moment, sur leur smartphone, paraît normal aujourd'hui dans un modèle de gestion conseillée : pour qui veut conserver la responsabilité du pilotage de ses opérations, il est préférable de (pouvoir) rester informé en permanence et d'être en mesure de réagir rapidement aux recommandations qui lui sont adressées et aux autres événements importants susceptibles d'influencer ses décisions.

Naturellement, à l'inverse, les adeptes de la gestion sous mandat – que proposent la plupart des robo-advisors actuels – n'ont pas besoin de la même réactivité, puisqu'ils ont laissé le soin à leur intermédiaire préféré de faire fructifier leur épargne. Pour autant, à une époque qui ne jure que par les approches « mobile d'abord » (dans les startups comme dans les grands groupes), est-il bien raisonnable qu'aucune application ne leur soit offerte ? Ne sont-ils pas abandonnés en route après la souscription ?

En effet, derrière cette absence un peu anecdotique, il faut probablement voir une des grandes idées fondatrices du concept de robo-advisor qui tarde à se matérialiser. À ce jour, la facilité de souscription, la transparence de la relation (sur les coûts, entre autres), la réactivité, la performance… ont fait l'objet de toutes les attentions et sont plutôt satisfaisantes. En revanche, la proximité avec le client et la personnalisation sont deux caractéristiques attendues par les consommateurs qui restent négligées.

Le défaut est particulièrement flagrant dans le dialogue qui s'installe après l'entrée en relation. Celui-ci repose sur des communications standardisées à intervalles réguliers, finalement pas très différentes de celles auxquelles nous ont tristement habitué les acteurs historiques (à quelques exceptions près). Jusqu'à maintenant, les robo-advisors passent donc complètement à côté des opportunités de développer l'engagement de leurs clients. Ils pourraient pourtant ainsi renforcer leur fidélité, les inciter à mieux s'occuper de leur épargne… et, potentiellement, accroître leurs investissements.

L'organisation des portefeuilles par projets de vie qu'adoptent tous les nouveaux entrants est un cas typique de ces occasions perdues d'établir une connexion personnalisée avec le consommateur : alors que ces projets racontent une partie de ses envies et le touchent intimement, ils ne sont pas suffisamment exploités dans les échanges, par exemple dans la présentation des performances, qui devrait être totalement axée sur la progression vers les objectifs visés et les étapes justifiant un éventuel changement de stratégie. Pour ce faire, une application mobile trouverait certainement son utilité…

Certes, les startups de l'investissement n'ont pas les ressources infinies qui leur permettraient de traiter tous les défis simultanément. Elles devraient cependant prendre garde à ne pas focaliser trop d'énergie sur les secteurs où les institutions financières traditionnelles sont le plus à même de les égaler (avec l'aide de nouvelles offres technologiques), alors que l'avantage concurrentiel qu'elles peuvent développer en matière d'empathie avec le client est, au contraire, pratiquement hors de leur portée.

L'organisation des portefeuilles par projets de vie qu'adoptent tous les nouveaux entrants est un cas typique de ces occasions perdues d'établir une connexion personnalisée avec le consommateur : alors que ces projets racontent une partie de ses envies et le touchent intimement, ils ne sont pas suffisamment exploités dans les échanges, par exemple dans la présentation des performances, qui devrait être totalement axée sur la progression vers les objectifs visés et les étapes justifiant un éventuel changement de stratégie. Pour ce faire, une application mobile trouverait certainement son utilité…

Certes, les startups de l'investissement n'ont pas les ressources infinies qui leur permettraient de traiter tous les défis simultanément. Elles devraient cependant prendre garde à ne pas focaliser trop d'énergie sur les secteurs où les institutions financières traditionnelles sont le plus à même de les égaler (avec l'aide de nouvelles offres technologiques), alors que l'avantage concurrentiel qu'elles peuvent développer en matière d'empathie avec le client est, au contraire, pratiquement hors de leur portée.

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)