Pour une majorité de consommateurs, la première occasion d'entendre parler de bitcoin aura été la chute de la plate-forme de change MtGox, qui n'est finalement qu'un épiphénomène – vraisemblablement dû à l'indélicatesse ou l'incompétence de quelques personnes – comme il en arrive dans tous les secteurs (y compris la finance).

Pourtant, en arrière-plan, la monnaie virtuelle et son réseau de paiement continuent à se développer et affirment leur maturité croissante, attirant l'attention d'acteurs plus ou moins inattendus. Ainsi, au cours du premier trimestre 2014, les autorités de régulation (notamment européennes) ont poursuivi leurs investigations sur le sujet, tandis que plusieurs banques américaines commençaient à prendre position, plus ou moins ouvertement. Et, progressivement, un consensus se dessine sur les perspectives d'avenir de bitcoin.

Côté réglementaire d'abord, l'avis de prudence émis par l'Autorité Bancaire Européenne en décembre 2013 à destination des consommateurs a eu des retombées nationales, sous la forme soit de simples relais de la note originale, soit de déclinaisons plus opérationnelles. En France, l'ACPR (Autorité de Contrôle Prudentiel et de Résolution) a choisi la deuxième voie avec un texte qui établit formellement l'exigence d'un agrément d'établissement de service de paiement pour les intermédiaires d'achat-vente de Bitcoins.

L'Autorité Bancaire Européenne a, quant à elle, commencé à affiner sa stratégie, à l'occasion de la publication de son rapport [PDF] annuel des tendances du marché des consommateurs. Notant un engouement progressif sur le continent (qui compterait désormais 400 000 « utilisateurs ») et soulignant à nouveau les risques que ceux-ci encourent, elle va établir au premier semestre un groupe de travail afin d'évaluer l'opportunité de réguler le Bitcoin lui-même (et plus seulement les opérateurs de change).

L'ambition serait non seulement d'identifier les mesures à prendre pour assurer la protection des consommateurs, qui a été la principale préoccupation de l'Autorité jusqu'à maintenant, mais également d'évaluer les risques associés, en termes de blanchiment (crainte induite par l'anonymat des transactions), de spéculation et autres pratiques d'investissement ou encore, plus largement, de dangers pour la société (à travers, par exemple, les plates-formes d'achat en ligne de produits illégaux).

En ce qui concerne les banques, les réactions officielles sont très différenciées, entre le patron de JPMorgan qui ne voit dans Bitcoin qu'une mode passagère (ses commentaires laissant entrevoir une méconnaissance consternante du sujet) et Wells Fargo, qui, après un sommet interne, organisait une discussion en janvier, ouverte au public, au cours de laquelle devaient être débattues, notamment, des questions sur la viabilité de la monnaie virtuelle et les enjeux de conformité réglementaire.

Dans un autre style, Goldman Sachs a produit un note d'analyse à destination de ses clients, sous l'angle du potentiel que peut représenter Bitcoin pour un investisseur. Ses conclusions, sans surprise à ce stade, suggèrent plutôt d'adopter une position attentiste mais l'existence d'un tel document est en soi révélateur d'une certaine tendance de fond. Dans le même esprit, plus anecdotique, on notera l'acceptation du paiement en Bitcoin par une association de traders, pour sa conférence annuelle.

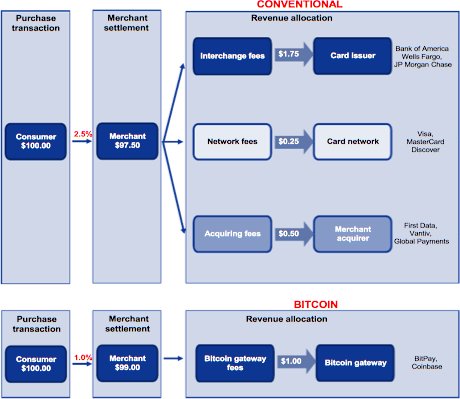

En tous cas, en dehors de JPMorgan, tous ces acteurs convergent sur une vision en deux volets de bitcoin : la monnaie virtuelle en elle-même offre des perspectives au mieux incertaines, mais la technologie sous-jacente présente une incontestable capacité de disruption de l'industrie des paiements. Celle-ci est illustrée de manière éclatante par le schéma ci-dessous (extrait de l'étude de Goldman Sachs), mettant en évidence les écarts de coûts par rapport aux plates-formes traditionnelles.

Plus précisément, c'est l'utilisation d'internet, universel, qui rend le protocole de paiement bitcoin particulièrement attractif : en comparaison des réseaux propriétaires historiques (Visa, MasterCard…), mis en place il y a 40 ans, la gestion « technique » des flux financiers peut désormais être considérée comme gratuite. En conséquence, les seuls frais de transactions sont ceux induits par la conversion des Bitcoins en monnaie « réelle », obligatoires tant que les cours n'ont pas la stabilité nécessaire pour les conserver en portefeuille.

A terme, lorsque, entre autres charges inévitables, devront être mis en place les protections minimales imposées par la réglementation, celles-ci génèreront probablement des coûts supplémentaires dans la chaîne de traitement. Cependant, même si les paiements ne deviennent pas entièrement gratuits (ce qui n'est tout de même pas à exclure), le choc n'en sera pas moins cataclysmique pour les acteurs en place…

Pourtant, en arrière-plan, la monnaie virtuelle et son réseau de paiement continuent à se développer et affirment leur maturité croissante, attirant l'attention d'acteurs plus ou moins inattendus. Ainsi, au cours du premier trimestre 2014, les autorités de régulation (notamment européennes) ont poursuivi leurs investigations sur le sujet, tandis que plusieurs banques américaines commençaient à prendre position, plus ou moins ouvertement. Et, progressivement, un consensus se dessine sur les perspectives d'avenir de bitcoin.

Côté réglementaire d'abord, l'avis de prudence émis par l'Autorité Bancaire Européenne en décembre 2013 à destination des consommateurs a eu des retombées nationales, sous la forme soit de simples relais de la note originale, soit de déclinaisons plus opérationnelles. En France, l'ACPR (Autorité de Contrôle Prudentiel et de Résolution) a choisi la deuxième voie avec un texte qui établit formellement l'exigence d'un agrément d'établissement de service de paiement pour les intermédiaires d'achat-vente de Bitcoins.

L'Autorité Bancaire Européenne a, quant à elle, commencé à affiner sa stratégie, à l'occasion de la publication de son rapport [PDF] annuel des tendances du marché des consommateurs. Notant un engouement progressif sur le continent (qui compterait désormais 400 000 « utilisateurs ») et soulignant à nouveau les risques que ceux-ci encourent, elle va établir au premier semestre un groupe de travail afin d'évaluer l'opportunité de réguler le Bitcoin lui-même (et plus seulement les opérateurs de change).

L'ambition serait non seulement d'identifier les mesures à prendre pour assurer la protection des consommateurs, qui a été la principale préoccupation de l'Autorité jusqu'à maintenant, mais également d'évaluer les risques associés, en termes de blanchiment (crainte induite par l'anonymat des transactions), de spéculation et autres pratiques d'investissement ou encore, plus largement, de dangers pour la société (à travers, par exemple, les plates-formes d'achat en ligne de produits illégaux).

En ce qui concerne les banques, les réactions officielles sont très différenciées, entre le patron de JPMorgan qui ne voit dans Bitcoin qu'une mode passagère (ses commentaires laissant entrevoir une méconnaissance consternante du sujet) et Wells Fargo, qui, après un sommet interne, organisait une discussion en janvier, ouverte au public, au cours de laquelle devaient être débattues, notamment, des questions sur la viabilité de la monnaie virtuelle et les enjeux de conformité réglementaire.

Dans un autre style, Goldman Sachs a produit un note d'analyse à destination de ses clients, sous l'angle du potentiel que peut représenter Bitcoin pour un investisseur. Ses conclusions, sans surprise à ce stade, suggèrent plutôt d'adopter une position attentiste mais l'existence d'un tel document est en soi révélateur d'une certaine tendance de fond. Dans le même esprit, plus anecdotique, on notera l'acceptation du paiement en Bitcoin par une association de traders, pour sa conférence annuelle.

En tous cas, en dehors de JPMorgan, tous ces acteurs convergent sur une vision en deux volets de bitcoin : la monnaie virtuelle en elle-même offre des perspectives au mieux incertaines, mais la technologie sous-jacente présente une incontestable capacité de disruption de l'industrie des paiements. Celle-ci est illustrée de manière éclatante par le schéma ci-dessous (extrait de l'étude de Goldman Sachs), mettant en évidence les écarts de coûts par rapport aux plates-formes traditionnelles.

Plus précisément, c'est l'utilisation d'internet, universel, qui rend le protocole de paiement bitcoin particulièrement attractif : en comparaison des réseaux propriétaires historiques (Visa, MasterCard…), mis en place il y a 40 ans, la gestion « technique » des flux financiers peut désormais être considérée comme gratuite. En conséquence, les seuls frais de transactions sont ceux induits par la conversion des Bitcoins en monnaie « réelle », obligatoires tant que les cours n'ont pas la stabilité nécessaire pour les conserver en portefeuille.

A terme, lorsque, entre autres charges inévitables, devront être mis en place les protections minimales imposées par la réglementation, celles-ci génèreront probablement des coûts supplémentaires dans la chaîne de traitement. Cependant, même si les paiements ne deviennent pas entièrement gratuits (ce qui n'est tout de même pas à exclure), le choc n'en sera pas moins cataclysmique pour les acteurs en place…

![Avis de l'ACPR sur Bitcoin [PDF] Bitcoin](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEgI7l5Qs9JTId59d_SqwUQANVwYiftEF6YI_RKscqKZrYrn-ie9elBiwMmesZDisNSanIOThYtj_h7feozpPGsHnyQ0iCqQ2PapMh1y2AUXeK_4exDWguSntWEAD4wCLahfx6ofWZKg1pw/s1600/bitcoin.png)

Le bitcoin a un coût de traitement qui n'est pas gratuit à moyen terme même si cela l'est aujourd"hui ! Les miners sont rémunérés par le protocole mais comme celui-ci diminuera, ils vont devoir mettre aux enchères les transactions qu'ils acceptent de traiter et un moyen de paiement où l'acheteur paye une commission potentiellement variable, ce n'est pas courant ... Donc si on additionne ce que payera le consommateur de son côté, le commerçant du sien à convertir les bitcoins en monnaie "réelle" plus les coûts de régulation comme indiqué dans l'article, pas sûr que l'écart soit si significatif ...

RépondreSupprimerEnsuite, une commission de 2,5% pour un montant de 100$ parait bien élevée par rapport aux tarifs bancaires (peut-être aux US ?) ... En France, on oscille plutôt en deçà de 1%, sachant que plus le marchand est gros plus ce taux se réduit ...