Alors que les outils de pilotage centralisé des abonnements, proposés depuis plusieurs années par des pionniers tels que Minna Technologies, sont désormais sur la voie de la maturité, Mastercard ajoute celui de Subaio à sa panoplie de fonctions périphériques à son métier historique. Avec un argument original destiné à séduire ses clients bancaires.

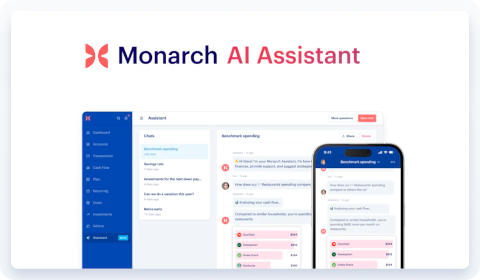

Dans son principe, la nouvelle offre, distribuée sous la forme d'une API facile à intégrer par les institutions financières, reprend un mécanisme aujourd'hui classique : à travers une connexion à ses comptes qui permet d'identifier ses paiements récurrents, quel que soit l'instrument associé (carte, prélèvement…), le consommateur se voit présenter un tableau de bord unifié de ses souscriptions en cours depuis lequel il peut centraliser son suivi et, en quelques gestes, résilier celles qu'il souhaite interrompre.

La proposition de valeur à l'intention des usagers finaux ne réserve pas plus de surprises. Dans un contexte de progression constante de l'économie de services – en moyenne, chaque américain a 12 abonnements en cours, le niveau atteignant même 17 parmi les moins de 35 ans –, il devient critique de leur donner plus de visibilité et de transparence sur leurs dépenses, de manière à les aider à (re)prendre le contrôle de leur budget, avec une solution simple à prendre en main, intégrée dans la banque en ligne.

Ce dernier aspect est évidemment important et constitue un pilier de la stratégie de commercialisation « B2B » de Subaio (qui, il faut le noter, est passée en 2020 par le programme d'accompagnement de startups de Mastercard). Non seulement la présence d'une telle option au sein des applications consultées quotidiennement pour toutes les questions d'argent en rend l'accès plus rapide et plus fluide, elle capitalise en outre de la sorte sur la confiance accordée à l'institution financière et démultiplie sa légitimité.

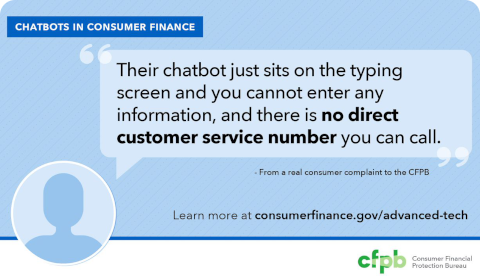

Malheureusement, pour autant qu'on en rêverait et en dépit des bénéfices indirects qu'elles en tireraient indubitablement, les banques traditionnelles prêtes à investir uniquement dans le but d'améliorer la santé financière de leurs clients restent rares. Alors, Mastercard joue sur une corde bien plus sensible pour les convaincre, à savoir celle de leurs coûts de support, et plus spécifiquement les moyens d'assistance qu'elles engagent dans la gestion des contestations et autres conflits sur les règlements.

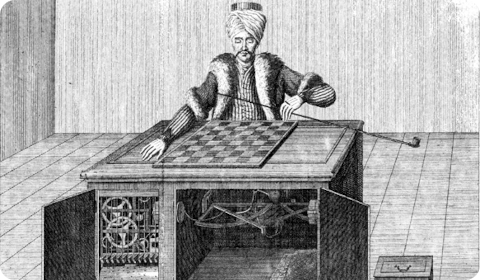

Le raisonnement paraît cohérent, bien qu'aucun chiffre objectif ne soit cité : dans nombre de cas, l'individu qui désire mettre un terme à une souscription se trouve confronté à un parcours de résiliation volontairement décourageant mis en place par son fournisseur et, plutôt que de perdre du temps et de l'énergie dans des démarches sans fin, il préfère bloquer son plan de paiement, entraînant toutefois des interactions lourdes et fondamentalement inopportunes avec le centre d'appel de son teneur de compte.

Naturellement, la convergence d'intérêts entre les établissements et leurs clients que Mastercard met ainsi en exergue est purement fortuite. Mais elle représente une excellente opportunité pour les seconds de voir leurs besoins d'accompagnement personnalisé pris en considération, même si, à ce stade, ce n'est que sur un volet ponctuel de leurs problématiques. En attendant que leur attente devienne enfin la préoccupation majeure qu'elle mériterait d'être pour tous les acteurs du secteur…

![Communiqué de presse Floa [PDF] Floa](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEimxg-i9CI7FNanCNwuu96AIjzD1ZvgkZe8nrrXO097ohiLrkpCmCBgF8hVlr0RBqFuFSttsU2gXKs4Wzg_kGL7cPbXoddYylpKbgSbnrdVv1wVDxBdUJEHyRXUcM6ZcQO3dF1DMAvx1OjHjMhN1Myi4Q80VB3dXfbEr5zFFCqYrpMOqxPZqMJp6CUluDQ/s16000/Floa%20Bank.png)

![Communiqué de presse Floa [PDF] Accueil Floa](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEiRIBJnv-JBNvcuBN2VM4TYje902PdkDro6YCdQaeWfCX8Xf8qM0Yw_Ver129qQg9Ie9U_vN4UsPe4zkvlwaLcyVUKlo_IZ-taVEgCrJg_rcNLICNIpbMfqJbagVpWka-Ll1JmGIrKDxDsxNkLqIteUfqXzWVcjkDy6b5ONYXp_wr0ZT3ksETV-h3yUieY/s16000/Accueil%20Floa.png)

![Communiqué de presse V-Cube [PDF] MUFG](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhchCdajVhAYfIWBmLd9bYEmBKtwFoNp9O0qHrolFcVmPzOFcVjZ7wumZaDuky2A3_FOvnxdipaE-V_w6XlUDvuf4-OiYTpwmgzl4ZGtHu-qrYhHSq6Y-5m0SpiE_wkPSdoScRrBUMhBjdPKET3iZGhaNxbLFmfIiMKueefiGR6oojny9h5lFRX2ZK-ptk/s16000/mufg.png)

![Communiqué de presse V-Cube [PDF] MUFG x Telecube](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEjkvkUfaGes3lVZzIvX4aTafBn4m9EdMuZjlrtHjMiJ7tF_1Y3QszCtemg0ZRosBbQmRcJsaDyyhRd86KI5W0ExwIo-hChFv0wMINUJlP2Dh5F6Gwzp-_qcTQOt-KiY1DwAxllRW6_EJLiQCY_yWvr4GKDukJhaYSipSNwP2CIn1x6iXKwskeZCqNj7t1g/s16000/MUFG%20x%20Telecube.png)