Face à la progression exponentielle des escroqueries, apparemment impossible à enrayer, la singapourienne OCBC avait instauré en 2022 un système de verrouillage des comptes à déclencher en cas d'urgence, dont le déploiement a par la suite été imposé à l'industrie par le régulateur. Sur un principe identique, elle ajoute désormais à son arsenal une option préventive plus flexible mais tout aussi radicale.

Entre les prises de contrôle des accès aux outils de banque à distance (via détournement d'identité, piratage de codes de connexion, installation de maliciels…) et les arnaques par ingénierie sociale (promesse d'enrichissement rapide, manipulation affective, alerte de sécurité par un imposteur, fausse boutique en ligne…), les occasions de se faire piéger et de voir s'envoler son argent sont innombrables, tandis que la créativité de leurs auteurs rend extrêmement difficile de s'en préserver.

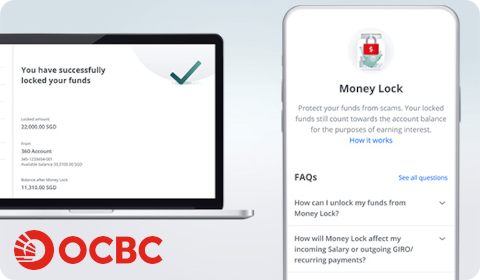

Selon OCBC, le meilleur moyen d'éviter le pire consiste donc à interdire les mouvements. Avec sa nouvelle fonction « Money Lock », le client peut ainsi décider de bloquer les virements en tout genre, les règlements de factures, les investissements, les retraits d'espèces… (les paiements par carte sont exclus du périmètre et restent donc possibles afin de minimiser les perturbations dans la vie quotidienne) et, de la sorte, stopper net toute tentative de détournement quels qu'en soient l'origine et le mode.

L'activation du mécanisme se fait très simplement dans les applications web et mobile de la banque. L'utilisateur a (heureusement) la faculté de choisir les comptes concernés (courants et d'épargne) et de fixer le montant à protéger, entre 10 dollars et le solde disponible, de manière à laisser une marge de manœuvre, par exemple pour les prélèvements récurrents. Naturellement, l'annulation est plus difficile, pour empêcher le fraudeur d'y recourir, et elle se déroule donc soit en agence, soit sur un GAB.

S'il offre les mêmes garanties que le coffre-fort-virtuel « DigiVault » que sa concurrente DBS a récemment dévoilé, le verrou logique d'OCBC présente des avantages notables, qui mettent en évidence une bataille concurrentielle émergente : entre autres, les sommes mises à l'abri restent sur le compte d'origine, et continuent à porter intérêts, le cas échéant, et la capacité de déblocage sur un automate (sécurisé par une carte de paiement et un code PIN) procure plus de liberté que la visite à une succursale.

Ces initiatives successives, avec leurs variantes selon les régions (au Royaume-Uni, ce sont les questionnaires de contrôle qui ont le vent en poupe), montrent une certaine tendance à la capitulation des institutions financières face aux menaces qui pèsent sur leurs clients. Elles peuvent se justifier en arguant que ces derniers portent souvent une lourde part de responsabilité dans les incidents qui les affectent… mais les impacts de leurs dispositifs sur l'expérience utilisateur n'en sont pas moins regrettables.

![Apple à contributions de la FCA [PDF] Apple à contributions de la FCA](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhjM4rYjy427SAl2VGtwoi3UQ6nfWZFV4OUSbbZcNim-KQZLHBzSxJ0MTZXDfyab0-yOeqXzQeHMasXBCc1FExR5IY-oMRKfQpzVWRpigxZuH-TXeMQ52qhDKxH7PykVFl0ztEn-FWBhFclK9QYaGRRaCzg1aZU5LAOThSjNq0krtg7x7D2c71Okms0oe8/s16000/FCA%20Call%20for%20Input.png)