Il suffit de tourner le dos pendant quelques semaines pour se retrouver avec une multitude d'annonces du monde des paiements. Essayons donc de rattraper un peu du temps perdu avec cette (plutôt longue) série de brèves…

Commençons par la seule nouvelle startup de ce panorama, ArgoPay, qui veut tout simplement révolutionner le secteur en éliminant les intermédiaires "inutiles". Il est vrai que les systèmes de paiement actuels ne semblent pas optimaux – un achat impliquerait jusqu'à 7 acteurs différents – et les coûts de traitement s'en ressentent.

Aucune précision n'est donnée sur l'approche technique adoptée pour réduire cette longue chaîne de "valeur", mais le modèle d'ArgoPay est très clair : les paiements avec la carte de crédit virtuelle accompagnant son application mobile seront entièrement gratuits pour les commerçants (pour les consommateurs, seul le recours au crédit génèrera des frais). La plate-forme intègre un programme de fidélité, qui constitue vraisemblablement la source de revenus ciblée par la jeune pousse.

Après l'expérience tentée par Droplet au Royaume-Uni, celle-ci (avec quelques autres) semble esquisser une tendance majeure qui verrait une transformation des moyens de paiement en produits d'appel gratuits, utilisés pour développer des services marketing à forte valeur ajoutée.

Aucune précision n'est donnée sur l'approche technique adoptée pour réduire cette longue chaîne de "valeur", mais le modèle d'ArgoPay est très clair : les paiements avec la carte de crédit virtuelle accompagnant son application mobile seront entièrement gratuits pour les commerçants (pour les consommateurs, seul le recours au crédit génèrera des frais). La plate-forme intègre un programme de fidélité, qui constitue vraisemblablement la source de revenus ciblée par la jeune pousse.

Après l'expérience tentée par Droplet au Royaume-Uni, celle-ci (avec quelques autres) semble esquisser une tendance majeure qui verrait une transformation des moyens de paiement en produits d'appel gratuits, utilisés pour développer des services marketing à forte valeur ajoutée.

Bien entendu, cette vision du porte-monnaie (mobile, essentiellement) comme support d'outils marketing était aussi, à l'origine, celle de Google avec son Wallet. Hélas pour le géant du web, sa solution de paiement s'est heurtée à de multiples obstacles (dont le blocage des opérateurs de télécommunication) et son ambition se réduit à vue d'œil.

Ainsi, avec l'arrivée de Google Wallet sur iPhone, il n'est plus question de paiement sans contact chez les commerçants : seuls les paiements entre particuliers (P2P) sont possibles. Et, de l'idée originale il ne reste plus que la plate-forme de gestion de cartes de fidélité, de coupons et autres offres promotionnelles : en quelque sorte une copie multi-systèmes du PassBook d'Apple.

Ainsi, avec l'arrivée de Google Wallet sur iPhone, il n'est plus question de paiement sans contact chez les commerçants : seuls les paiements entre particuliers (P2P) sont possibles. Et, de l'idée originale il ne reste plus que la plate-forme de gestion de cartes de fidélité, de coupons et autres offres promotionnelles : en quelque sorte une copie multi-systèmes du PassBook d'Apple.

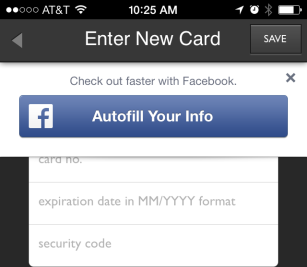

Depuis longtemps les rumeurs courent sur l'introduction d'une solution de paiement par Facebook. Ce n'est toujours pas le cas mais le réseau social se rapproche encore un peu plus du sujet, en offrant une option de remplissage automatique des coordonnées à une sélection de plates-formes de e-commerce.

Le dispositif est un prolongement de la capacité d'identification "ouverte" proposée depuis longtemps. Ainsi, là où il était possible de se connecter en un clic sur un site tiers, en utilisant son compte Facebook, un bouton permettra désormais de remplir directement les informations d'identité et de paiement, ainsi que l'adresse de livraison, au moment de valider un achat. Pour l'instant, il s'agit donc pour le réseau social de renforcer sa présence sur les sites de commerce en ligne, mais ne serait-ce qu'une première étape vers une ambition plus large ?

Le dispositif est un prolongement de la capacité d'identification "ouverte" proposée depuis longtemps. Ainsi, là où il était possible de se connecter en un clic sur un site tiers, en utilisant son compte Facebook, un bouton permettra désormais de remplir directement les informations d'identité et de paiement, ainsi que l'adresse de livraison, au moment de valider un achat. Pour l'instant, il s'agit donc pour le réseau social de renforcer sa présence sur les sites de commerce en ligne, mais ne serait-ce qu'une première étape vers une ambition plus large ?

A peu près au même moment, Amazon dévoilait "Login and Pay with Amazon", qui remplit une fonction similaire : au lieu de demander à l'utilisateur de créer un nouveau compte, les sites de vente en ligne peuvent désormais exploiter leur compte existant sur la plate-forme d'Amazon, qui en détient 215 millions.

Dans ce cas, cependant, les paiements sont aussi pris en charge par le dispositif, ce qui place donc Amazon en concurrent direct, et redoutable, des autres acteurs du secteur, PayPal en tête.

Dans ce cas, cependant, les paiements sont aussi pris en charge par le dispositif, ce qui place donc Amazon en concurrent direct, et redoutable, des autres acteurs du secteur, PayPal en tête.

Du côté de PayPal, justement, les nouveautés et les expérimentations continuent à se succéder sans relâche. Le commerce de proximité reste un axe de recherche majeur et le principe de son "beacon" fait déjà l'objet d'une itération, probablement pour répondre aux inquiétudes qu'il a suscitées initialement.

Pour mémoire, le système en question permet au consommateur d'être localisé lorsqu'il entre dans une boutique (via son téléphone mobile et un petit appareil équipé d'une interface bluetooth, installé dans les lieux), pour pouvoir ensuite payer sans aucune action de sa part, le marchand identifiant simplement son compte (grâce à sa photo) parmi ceux qui sont listés sur son terminal.

Pour ceux qui craignent les abus rendus possibles par une telle automatisation (ainsi que pour cibler les commerçants qui ne disposeraient pas de l'équipement nécessaire), PayPal introduit donc un mécanisme de contrôle : le consommateur ouvre l'application sur son téléphone et enregistre lui-même sa présence (via un "check-in"), il obtient en retour un QR code ou un code à 4 chiffres qui vont lui servir à valider le paiement.

Autre nouveauté dévoilée récemment, "PayPal Working Capital" est une solution de crédit destinée aux PME utilisatrices de la plate-forme de paiement en ligne de la filiale d'eBay. Comme on peut s'y attendre, l'approche adoptée est disruptive : l'accord de prêt, délivré immédiatement, est basé sur l'historique des transactions réalisées, sans aucune recherche d'un score de crédit. Les remboursements sont ensuite prélevés directement sur les rentrées d'argent et les frais prennent la forme d'un forfait fixe affiché lors de la demande. Les banques n'ont qu'à bien se tenir, face à un système aussi simple !

Pour mémoire, le système en question permet au consommateur d'être localisé lorsqu'il entre dans une boutique (via son téléphone mobile et un petit appareil équipé d'une interface bluetooth, installé dans les lieux), pour pouvoir ensuite payer sans aucune action de sa part, le marchand identifiant simplement son compte (grâce à sa photo) parmi ceux qui sont listés sur son terminal.

Pour ceux qui craignent les abus rendus possibles par une telle automatisation (ainsi que pour cibler les commerçants qui ne disposeraient pas de l'équipement nécessaire), PayPal introduit donc un mécanisme de contrôle : le consommateur ouvre l'application sur son téléphone et enregistre lui-même sa présence (via un "check-in"), il obtient en retour un QR code ou un code à 4 chiffres qui vont lui servir à valider le paiement.

Autre nouveauté dévoilée récemment, "PayPal Working Capital" est une solution de crédit destinée aux PME utilisatrices de la plate-forme de paiement en ligne de la filiale d'eBay. Comme on peut s'y attendre, l'approche adoptée est disruptive : l'accord de prêt, délivré immédiatement, est basé sur l'historique des transactions réalisées, sans aucune recherche d'un score de crédit. Les remboursements sont ensuite prélevés directement sur les rentrées d'argent et les frais prennent la forme d'un forfait fixe affiché lors de la demande. Les banques n'ont qu'à bien se tenir, face à un système aussi simple !

Dans la catégorie "disruption", il est difficile d'éviter Square, dont la nouvelle solution "Square Cash" ne ressemble à aucune autre. Elle propose en effet à quiconque disposant d'une carte de paiement de réaliser gratuitement des transferts d'argent (entre particuliers) par mail, sans aucune inscription préalable.

En pratique, il suffit d'envoyer un message au destinataire des fonds, en précisant le montant à envoyer dans le sujet et en mettant l'adresse de Square en copie. Lors de la première utilisation, l'émetteur et le destinataire sont invités à associer les coordonnées de leur carte à leur adresse de messagerie. Le transfert est ensuite effectué en 1 à 2 jours.

Square Cash est loin du modèle d'affaire initial de la startup mais il répond certainement à un besoin spécifique : grâce à sa gratuité, une partie des utilisateurs de sa solution d'origine est constituée de particuliers souhaitant encaisser des paiements par carte, occasionnellement. Or les coûts induits (notamment par le lecteur de carte) ne sont pas compatibles avec ces usages, qu'il vaut mieux détourner, quitte à proposer à ses adeptes une technique qui fonctionnera, elle aussi, à perte…

En pratique, il suffit d'envoyer un message au destinataire des fonds, en précisant le montant à envoyer dans le sujet et en mettant l'adresse de Square en copie. Lors de la première utilisation, l'émetteur et le destinataire sont invités à associer les coordonnées de leur carte à leur adresse de messagerie. Le transfert est ensuite effectué en 1 à 2 jours.

Square Cash est loin du modèle d'affaire initial de la startup mais il répond certainement à un besoin spécifique : grâce à sa gratuité, une partie des utilisateurs de sa solution d'origine est constituée de particuliers souhaitant encaisser des paiements par carte, occasionnellement. Or les coûts induits (notamment par le lecteur de carte) ne sont pas compatibles avec ces usages, qu'il vaut mieux détourner, quitte à proposer à ses adeptes une technique qui fonctionnera, elle aussi, à perte…

Autre acteur habitué de l'innovation dans la banque, Simple vient tout juste d'annoncer l'ajout d'une fonction dans son application pour iPhone : le paiement P2P (de "personne à personne"). Elle n'a certes rien de très original en soi, mais son implémentation démontre la capacité de la startup à penser différemment.

MoneyDrop exploite la technologie Bluetooth pour fonctionner (une mode serait-elle en train de se développer ?) : sur le téléphone de l'émetteur, tous les autres utilisateurs de Simple présents dans son voisinage apparaissent dans son "arène" (cf. l'image ci-dessous) et il lui suffit de sélectionner le destinataire et le montant à envoyer pour finaliser le virement.

MoneyDrop exploite la technologie Bluetooth pour fonctionner (une mode serait-elle en train de se développer ?) : sur le téléphone de l'émetteur, tous les autres utilisateurs de Simple présents dans son voisinage apparaissent dans son "arène" (cf. l'image ci-dessous) et il lui suffit de sélectionner le destinataire et le montant à envoyer pour finaliser le virement.

L'article de TechCrunch qui présente cette nouveauté recèle une autre information précieuse et savoureuse : l'équipe de développement iOS de Simple comprend 2 personnes. Un nombre à mettre en regard des armadas (souvent comptées en dizaines de personnes) présentes dans la plupart des grandes institutions financières, pour des résultats rarement aussi intéressants…

Les banques ne sont pas absentes du monde des paiements. PingIt, le porte-monnaie mobile de Barclays, continue à élargir son champ d'action. Les dernières additions en date sont le "mobile checkout", paiement en un clic pour le m-commerce, et la fonction "buy it", achat immédiat par scan du QR code affiché dans une publicité (par exemple).

Initialement conçu pour les échanges d'argent entre amis, PingIt devient progressivement le pilier de la stratégie de Barclays dans le domaine des paiements. En intégrant un par un tous les scénarios, la banque crée un porte-monnaie virtuel vraiment universel, dont il devient effectivement imaginable qu'il prenne la place de son équivalent matériel. Et plus il couvre de cas d'usage, plus il sera utilisé par les consommateurs, plus il aura de chances d'atteindre cette position enviable.

Initialement conçu pour les échanges d'argent entre amis, PingIt devient progressivement le pilier de la stratégie de Barclays dans le domaine des paiements. En intégrant un par un tous les scénarios, la banque crée un porte-monnaie virtuel vraiment universel, dont il devient effectivement imaginable qu'il prenne la place de son équivalent matériel. Et plus il couvre de cas d'usage, plus il sera utilisé par les consommateurs, plus il aura de chances d'atteindre cette position enviable.

Avec son application Kaching, l'australienne CommBank a eu, elle aussi, l'opportunité de créer une solution aussi réussie que PingIt. Quelques-uns de ses choix ont cependant limité ses chances de succès, en particulier la promotion des technologies sans contact (NFC) pour les paiements de proximité.

Je m'attarderai pourtant sur une des nouveautés introduites avec l'intégration des fonctions de paiement directement dans l'application de banque mobile (vraisemblablement pour essayer d'en développer l'adoption) : une option très accessible permet d'activer ou désactiver à la demande le paiement sans contact, y compris lorsque celui-ci est géré par un sticker à coller sur son téléphone. Il s'agit certainement d'un facteur utile de réassurance pour les consommateurs.

Je m'attarderai pourtant sur une des nouveautés introduites avec l'intégration des fonctions de paiement directement dans l'application de banque mobile (vraisemblablement pour essayer d'en développer l'adoption) : une option très accessible permet d'activer ou désactiver à la demande le paiement sans contact, y compris lorsque celui-ci est géré par un sticker à coller sur son téléphone. Il s'agit certainement d'un facteur utile de réassurance pour les consommateurs.

Enfin, toujours du côté des banques, Sémaphore Conseil nous signale la fermeture définitive de Pay2You, le service de paiement P2P de Crédit Mutuel Arkea, qui était l'un des pionniers français du genre mais qui n'a jamais vraiment réussi à s'imposer (peut-être faute de volonté active d'en assurer le développement).

La décision est tout de même un peu étrange, à l'heure où la généralisation de ce type de fonction semble se dessiner dans les autres banques. A moins que les mutualistes bretons ne nous réservent une prochaine surprise en remplacement ?

La décision est tout de même un peu étrange, à l'heure où la généralisation de ce type de fonction semble se dessiner dans les autres banques. A moins que les mutualistes bretons ne nous réservent une prochaine surprise en remplacement ?

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)