La mission que se donne la startup californienne Sift peut paraître anecdotique. Pourtant, outre que sa levée de fonds récente prouve que des investisseurs croient à son modèle, elle souligne une tendance majeure que les institutions financières traditionnelles ont tout intérêt à prendre en compte dans la conception de leurs produits.

La promesse de Sift est aussi simple qu'alléchante, puisqu'elle consiste à faciliter l'accès de ses utilisateurs aux avantages oubliés ou cachés de leur carte de débit ou de crédit. En effet, aux côtés des promotions directes et autres programmes de fidélité habituels, les émetteurs incluent de multiples garanties complémentaires à leurs offres, que la plupart des porteurs méconnaissent, de la protection contre les annulations de voyage jusqu'à l'assurance contre le vol et les dommages, en passant par le retour d'articles.

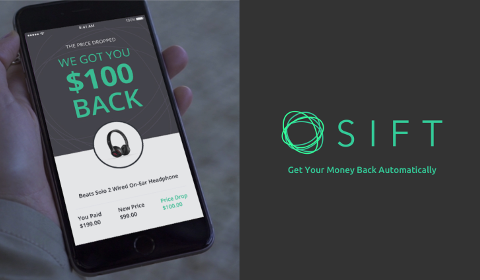

Ces options se font souvent discrètes dans les contrats, présentées dans des clauses finales rédigées en caractères minuscules et encombrées de jargon incompréhensible. Afin de les sortir de l'« anonymat » (qu'on peut légitimement soupçonner d'être volontaire), Sift propose au consommateur d'enregistrer sa carte au sein de son application mobile. Non seulement celle-ci va-t-elle alors expliciter les bénéfices secondaires auquel il peut prétendre mais elle va également surveiller ses achats afin de l'aider à en profiter.

Dans certaines circonstances, la démarche de la startup peut même aller jusqu'à l'automatisation totale. Dans le cas d'une offre de remboursement de la différence en cas de baisse de prix, la jeune pousse prend en charge le suivi de l'évolution des prix et déclenche elle-même la demande d'indemnisation (en totale autonomie, avec quelques émetteurs). Selon elle, les premiers résultats obtenus pendant la phase de beta-test de la solution ont fait ressortir un niveau moyen de restitution de 5 à 10% des dépenses !

La promesse de Sift est aussi simple qu'alléchante, puisqu'elle consiste à faciliter l'accès de ses utilisateurs aux avantages oubliés ou cachés de leur carte de débit ou de crédit. En effet, aux côtés des promotions directes et autres programmes de fidélité habituels, les émetteurs incluent de multiples garanties complémentaires à leurs offres, que la plupart des porteurs méconnaissent, de la protection contre les annulations de voyage jusqu'à l'assurance contre le vol et les dommages, en passant par le retour d'articles.

Ces options se font souvent discrètes dans les contrats, présentées dans des clauses finales rédigées en caractères minuscules et encombrées de jargon incompréhensible. Afin de les sortir de l'« anonymat » (qu'on peut légitimement soupçonner d'être volontaire), Sift propose au consommateur d'enregistrer sa carte au sein de son application mobile. Non seulement celle-ci va-t-elle alors expliciter les bénéfices secondaires auquel il peut prétendre mais elle va également surveiller ses achats afin de l'aider à en profiter.

Dans certaines circonstances, la démarche de la startup peut même aller jusqu'à l'automatisation totale. Dans le cas d'une offre de remboursement de la différence en cas de baisse de prix, la jeune pousse prend en charge le suivi de l'évolution des prix et déclenche elle-même la demande d'indemnisation (en totale autonomie, avec quelques émetteurs). Selon elle, les premiers résultats obtenus pendant la phase de beta-test de la solution ont fait ressortir un niveau moyen de restitution de 5 à 10% des dépenses !

Au-delà du seul exemple de Sift et de son application, il vaut ici de s'arrêter sur le facteur de disruption qu'il met en évidence, fondamental mais quasiment imperceptible, à l'échelle du secteur financier. Ainsi, ce dernier, accoutumé à l'opacité et au secret, se trouve aujourd'hui doublement menacé, par les exigences croissantes de transparence exprimées par la clientèle et par la capacité à répondre à cette attente que développent de nouveaux entrants technologiques, via des outils faciles d'accès et simples à utiliser.

De ce constat, je tire deux conséquences et une recommandation. D'abord, les tactiques historiques de dissimulation plus ou moins grossières de certaines institutions financières ne survivront pas longtemps à l'ère de la transparence universelle. D'autre part, n'est-il pas étonnant que des acteurs indépendants puissent bâtir un modèle économique sur l'éradication des frictions et autres frustrations introduites (sciemment ou non) dans l'expérience client ? Voilà un indice fort de l'importance que devraient accorder les banques à ce problème, malheureusement trop répandu dans leurs processus…

De ce constat, je tire deux conséquences et une recommandation. D'abord, les tactiques historiques de dissimulation plus ou moins grossières de certaines institutions financières ne survivront pas longtemps à l'ère de la transparence universelle. D'autre part, n'est-il pas étonnant que des acteurs indépendants puissent bâtir un modèle économique sur l'éradication des frictions et autres frustrations introduites (sciemment ou non) dans l'expérience client ? Voilà un indice fort de l'importance que devraient accorder les banques à ce problème, malheureusement trop répandu dans leurs processus…

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)