Si la vague actuelle de néo-banques et autres startups de la FinTech peut laisser croire que les acteurs historiques sont dépassés dans la course à l'innovation, la démonstration par la russe Alfa-Bank de sa vision de l'assistant financier de demain – lors de la dernière édition de Finovate à New York – constitue un brillant démenti.

À l'origine de son initiative, un constat qui devient universel : dans le monde numérique contemporain, les clients demandent une expérience mobile qui corresponde exactement à leurs attentes et à leur contexte. Face à cette exigence, la seule réponse des banques est, aujourd'hui, soit d'ajouter toujours plus de fonctions dans une unique application devenant incompréhensible, soit de multiplier les titres sur les AppStores, en espérant que l'utilisateur trouvera celle(s) qui lui convien(nen)t.

L'inadéquation flagrante des solutions proposées par les grandes institutions généralistes est justement l'une des opportunités sur lesquelles les nouveaux entrants cherchent à capitaliser. C'est ainsi que toute une génération de jeunes pousses se met à développer, depuis quelques années, des établissements spécialisés pour tel ou tel segment de population. De son côté, Alfa-Bank veut réconcilier son modèle universel avec l'impératif de délivrer un service personnalisé, adapté à chacun de ses millions de clients.

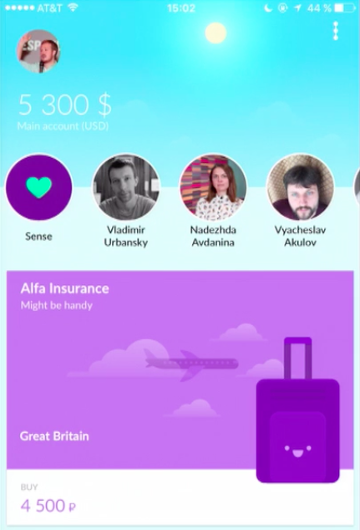

Pour ce faire, la banque a imaginé le concept « Sense », qui capitalise sur l'accumulation de (méga)données et des techniques d'analyse comportementale pour « sentir » et comprendre le client, et, de la sorte, prédire ses actions et lui apporter, toujours au bon moment, un conseil fiable et pertinent.

Un exemple, relativement élaboré, de cette approche proactive est le suivant : l'utilisateur est aux États-Unis (ce que « sait » l'application, grâce à la géolocalisation) et il achète, avec sa carte bancaire, deux billets pour Londres. Outre une assurance voyage qu'il peut souscrire en un clin d'œil, « Sense » lui suggère alors spontanément d'ouvrir un compte secondaire en livres sterling et d'y virer une somme d'argent, de manière à éviter toute mauvaise surprise avec le change. Étape suivante, le logiciel, détectant qu'aucune réservation n'a été prise, peut aussi recommander un hôtel.

À l'origine de son initiative, un constat qui devient universel : dans le monde numérique contemporain, les clients demandent une expérience mobile qui corresponde exactement à leurs attentes et à leur contexte. Face à cette exigence, la seule réponse des banques est, aujourd'hui, soit d'ajouter toujours plus de fonctions dans une unique application devenant incompréhensible, soit de multiplier les titres sur les AppStores, en espérant que l'utilisateur trouvera celle(s) qui lui convien(nen)t.

L'inadéquation flagrante des solutions proposées par les grandes institutions généralistes est justement l'une des opportunités sur lesquelles les nouveaux entrants cherchent à capitaliser. C'est ainsi que toute une génération de jeunes pousses se met à développer, depuis quelques années, des établissements spécialisés pour tel ou tel segment de population. De son côté, Alfa-Bank veut réconcilier son modèle universel avec l'impératif de délivrer un service personnalisé, adapté à chacun de ses millions de clients.

Pour ce faire, la banque a imaginé le concept « Sense », qui capitalise sur l'accumulation de (méga)données et des techniques d'analyse comportementale pour « sentir » et comprendre le client, et, de la sorte, prédire ses actions et lui apporter, toujours au bon moment, un conseil fiable et pertinent.

Un exemple, relativement élaboré, de cette approche proactive est le suivant : l'utilisateur est aux États-Unis (ce que « sait » l'application, grâce à la géolocalisation) et il achète, avec sa carte bancaire, deux billets pour Londres. Outre une assurance voyage qu'il peut souscrire en un clin d'œil, « Sense » lui suggère alors spontanément d'ouvrir un compte secondaire en livres sterling et d'y virer une somme d'argent, de manière à éviter toute mauvaise surprise avec le change. Étape suivante, le logiciel, détectant qu'aucune réservation n'a été prise, peut aussi recommander un hôtel.

La solution est en effet directement intégrée avec un certain nombre de services de partenaires (Booking.com pour cet exemple, mais également Uber, Expedia et quelques autres…) afin d'offrir une expérience globale totalement transparente au client. En pratique, Alfa-Bank met à la disposition d'entreprises tierces (hors secteur financier) un jeu d'API (« interface de programmation applicative ») leur permettant d'insérer leur proposition de valeur au cœur de la plate-forme bancaire.

L'interface principale de l'application est constituée d'un ensemble de « cartes » – un peu à la manière de Google Now – dont l'ordre de présentation est déterminé selon les habitudes de l'utilisateur. Celui-ci peut aussi, à tout moment, influer sur la configuration automatique, notamment en écartant d'un geste du doigt les informations qui ne l'intéressent pas (ou plus), définitivement ou temporairement (dans ce dernier cas, il peut même, s'il le souhaite, préciser la fréquence à laquelle il veut les recevoir).

Mais il existe une deuxième approche des interactions au sein du logiciel, avec un mode conversationnel qui semble décidément devenir une tendance, ces derniers temps. Le client peut donc véritablement dialoguer avec un assistant virtuel interactif, par l'intermédiaire de messages textuels rédigés en langage naturel, pour obtenir une information, exécuter une transaction… En sus des notifications dédiées, les conseils et recommandations automatiques sont aussi, parfois, introduits dans ces échanges.

La notion de personnalisation de l'expérience client – sur mobile ou sur le web – reste encore largement du domaine de la science-fiction pour beaucoup de banques, alors que la dissolution de la relation avec le conseiller la rend de plus en plus critique pour maintenir la proximité. La démarche d'Alfa-Bank prouve qu'elle peut devenir une réalité. Et même sans être pluri-centenaire, ses 25 ans d'existence et ses plus de 5 millions de clients représentent un facteur d'immobilisme aussi lourd que ceux que doivent assumer les plus grandes institutions : les mauvaises excuses doivent être balayées…

L'interface principale de l'application est constituée d'un ensemble de « cartes » – un peu à la manière de Google Now – dont l'ordre de présentation est déterminé selon les habitudes de l'utilisateur. Celui-ci peut aussi, à tout moment, influer sur la configuration automatique, notamment en écartant d'un geste du doigt les informations qui ne l'intéressent pas (ou plus), définitivement ou temporairement (dans ce dernier cas, il peut même, s'il le souhaite, préciser la fréquence à laquelle il veut les recevoir).

Mais il existe une deuxième approche des interactions au sein du logiciel, avec un mode conversationnel qui semble décidément devenir une tendance, ces derniers temps. Le client peut donc véritablement dialoguer avec un assistant virtuel interactif, par l'intermédiaire de messages textuels rédigés en langage naturel, pour obtenir une information, exécuter une transaction… En sus des notifications dédiées, les conseils et recommandations automatiques sont aussi, parfois, introduits dans ces échanges.

La notion de personnalisation de l'expérience client – sur mobile ou sur le web – reste encore largement du domaine de la science-fiction pour beaucoup de banques, alors que la dissolution de la relation avec le conseiller la rend de plus en plus critique pour maintenir la proximité. La démarche d'Alfa-Bank prouve qu'elle peut devenir une réalité. Et même sans être pluri-centenaire, ses 25 ans d'existence et ses plus de 5 millions de clients représentent un facteur d'immobilisme aussi lourd que ceux que doivent assumer les plus grandes institutions : les mauvaises excuses doivent être balayées…

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)