L'actualité récente nous procure, encore une fois, une petite collision d'annonces comme je les affectionne. Entre le (re-)lancement du porte-monnaie mobile Lyf Pay par BNP Paribas et Crédit Mutuel et la publication de l'application Avantage+ de LCL, nous nous trouvons en effet face à deux conceptions opposées du développement de services à valeur ajoutée dans l'univers du paiement.

Même s'il a relativement peu progressé, le thème est récurrent depuis plusieurs années : tous les acteurs du secteur des paiements considèrent que, les marges sur les commissions s'érodant progressivement (notamment sous la pression réglementaire et l'aiguillon permanent que constituent les nouveaux entrants), l'avenir de leur modèle économique doit, d'une manière ou d'une autre, intégrer des services additionnels dans le parcours du consommateur, avant ou après la transaction proprement dite.

Ainsi énoncé, le principe paraît large. En réalité, ses seules véritables incarnations concernent les offres promotionnelles. Sous différentes formes (coupons, programmes de fidélité, réductions immédiates…), il s'agit de fournir au consommateur des avantages spécifiques lors de ses achats, en le guidant vers les boutiques qui lui proposent les meilleures conditions. Sans surprise, ce sont donc aussi des approches de ce type que veulent promouvoir BNP Paribas et Crédit Mutuel, d'une part, et LCL, d'autre part.

Pour cette dernière, le dispositif est extrêmement simple du point de vue du client : tout porteur de carte de la banque peut s'inscrire au programme Avantage+, qui lui permet de recevoir des offres de « cashback » sur ses achats, sans intervention de sa part. À chaque fois qu'il réalise une dépense qualifiante avec sa carte, sa cagnotte est alimentée (dans un délai plus ou moins long, pour gérer les cas de retours ou d'annulation) et celle-ci peut être reversée sur le compte courant dès qu'elle atteint le seuil de 20 euros.

Même s'il a relativement peu progressé, le thème est récurrent depuis plusieurs années : tous les acteurs du secteur des paiements considèrent que, les marges sur les commissions s'érodant progressivement (notamment sous la pression réglementaire et l'aiguillon permanent que constituent les nouveaux entrants), l'avenir de leur modèle économique doit, d'une manière ou d'une autre, intégrer des services additionnels dans le parcours du consommateur, avant ou après la transaction proprement dite.

Ainsi énoncé, le principe paraît large. En réalité, ses seules véritables incarnations concernent les offres promotionnelles. Sous différentes formes (coupons, programmes de fidélité, réductions immédiates…), il s'agit de fournir au consommateur des avantages spécifiques lors de ses achats, en le guidant vers les boutiques qui lui proposent les meilleures conditions. Sans surprise, ce sont donc aussi des approches de ce type que veulent promouvoir BNP Paribas et Crédit Mutuel, d'une part, et LCL, d'autre part.

Pour cette dernière, le dispositif est extrêmement simple du point de vue du client : tout porteur de carte de la banque peut s'inscrire au programme Avantage+, qui lui permet de recevoir des offres de « cashback » sur ses achats, sans intervention de sa part. À chaque fois qu'il réalise une dépense qualifiante avec sa carte, sa cagnotte est alimentée (dans un délai plus ou moins long, pour gérer les cas de retours ou d'annulation) et celle-ci peut être reversée sur le compte courant dès qu'elle atteint le seuil de 20 euros.

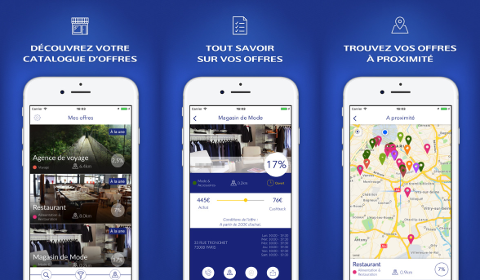

Depuis quelques jours, la nouvelle application mobile de LCL ajoute à sa solution une indispensable touche de marketing que les marchands devraient apprécier, puisqu'elle donne de la visibilité, en amont, à leur participation. L'utilisateur y aura notamment accès aux différentes promotions auxquelles il peut prétendre ainsi qu'aux boutiques dans lesquelles il peut en profiter, autour de lui, via une recherche géolocalisée.

De son côté, Lyf Pay met en avant sa capacité à intégrer toutes les variantes d'offres promotionnelles existantes (au-delà du seul « cashback »), mais sa différence s'exprime essentiellement par le fait qu'il s'agit d'abord et avant tout d'un porte-monnaie mobile, complété de services destinés à enrichir l'expérience. Le parcours d'achat est donc pris en charge de bout en bout par un instrument unique, pour la recherche d'un commerçant, pour les paiements et pour le suivi des avantages accumulés.

La mise en regard de ces 2 initiatives soulève alors une question cruciale : à partir du moment où les services autour du paiement peuvent être incorporés de manière transparente dans les transactions par carte, est-il encore raisonnable de penser qu'ils peuvent représenter un argument décisif en faveur de l'adoption d'un porte-monnaie mobile ? Et, si cet avantage disparaît, revient au premier plan la question de la simplicité de l'acte de paiement, qui n'est toujours pas à l'avantage du smartphone…

En l'occurrence, une des clés de l'équation sera l'intérêt que porteront les marchands à la proposition de valeur qui leur est soumise. Avec LCL, ils ne changent rien à leurs habitudes et au fonctionnement de leur entreprise, ils n'ont qu'à programmer leurs promotions à leur guise pour gérer leurs campagnes. Avec Lyf Pay, ils doivent en outre adopter un nouveau système d'encaissement, dont l'usage n'apporte finalement aucun bénéfice tangible, en tant que tel. À leur place, que préfèreriez-vous ?

De son côté, Lyf Pay met en avant sa capacité à intégrer toutes les variantes d'offres promotionnelles existantes (au-delà du seul « cashback »), mais sa différence s'exprime essentiellement par le fait qu'il s'agit d'abord et avant tout d'un porte-monnaie mobile, complété de services destinés à enrichir l'expérience. Le parcours d'achat est donc pris en charge de bout en bout par un instrument unique, pour la recherche d'un commerçant, pour les paiements et pour le suivi des avantages accumulés.

La mise en regard de ces 2 initiatives soulève alors une question cruciale : à partir du moment où les services autour du paiement peuvent être incorporés de manière transparente dans les transactions par carte, est-il encore raisonnable de penser qu'ils peuvent représenter un argument décisif en faveur de l'adoption d'un porte-monnaie mobile ? Et, si cet avantage disparaît, revient au premier plan la question de la simplicité de l'acte de paiement, qui n'est toujours pas à l'avantage du smartphone…

En l'occurrence, une des clés de l'équation sera l'intérêt que porteront les marchands à la proposition de valeur qui leur est soumise. Avec LCL, ils ne changent rien à leurs habitudes et au fonctionnement de leur entreprise, ils n'ont qu'à programmer leurs promotions à leur guise pour gérer leurs campagnes. Avec Lyf Pay, ils doivent en outre adopter un nouveau système d'encaissement, dont l'usage n'apporte finalement aucun bénéfice tangible, en tant que tel. À leur place, que préfèreriez-vous ?

Superbe analyse ! Les banquiers, n'ayant jamais pris le temps d'analyser ce qu'était un client - quels étaient ses besoins réels et non pas supposés comme tels ? à quoi aspirait-il ? comment pouvaient-ils y répondre ? - ont découvert avec stupéfaction que la Commission européenne avait réfléchi pour eux dans l'exécution de prestations de services de paiement. Terrible bouleversement dans le Landerneau du conservatisme bancaire où jusque-là les évolutions se faisaient au compte goutte et les besoins des clients étaient plus imposés "mais si vous allez voir, vous avez besoin de ce crédit revolving, ça va vous tranquilliser, vous n'aurez plus besoin de faire appel à moi, vous pourrez l'utiliser quand bon vous semblera" (qui n'a pas entendu son banquier lui tenir de tels propos n'est jamais entré dans une agence !

RépondreSupprimerAprès le client, deuxième découverte : le service ? C'est quoi ça ! Pour certaines, les oppositions, les listes blanches ou noires, la carte de paiement accouplée à une option de crédit, bien évidemment revolving, sont des services... NON, cent fois : NON. Heureusement, d'autres, les FinTech ont compris la demande, les attentes de leur clientèle et proposent de véritables services "disruptant" pour tout utilisateur de services de paiement qu'ils soient créditeurs ou débiteurs. Ce sont par exemple, l'analyse du parcours web d'un e-marchant, facteur d'optimisation du nombre de transactions conclues, ou, une alerte sur un paiement sortant de l'ordinaire coutumier de l'utilisateur de services de paiement, ...

On peut citer l'exemple de la FNAC dont la carte de paiement, développée avec Mastercard, apporte un gain à chaque utilisation - ce qui est bien - et cache la possibilité de régler ses achats par crédit revolving - ce qui est totalement dépassé.

On pourrait aussi décliner les discussions effrénées sur l'Instant Payment : est-ce un service ? et si oui : pour qui ? Quand on entend qu'il pourrait être autorisé à certaine clientèle sous certaines conditions, on imagine sans mal les efforts qu'il va falloir fournir pour que cette véritable disruption vienne à bout de cette discrimination larvée.