Les « big data » sont au cœur des fantasmes de nombreuses banques mais bien peu jusqu'à maintenant profitent réellement des miracles qu'elles promettent. Une jeune pousse américaine, Walkmore, veut aider les petits établissements à en concrétiser les bénéfices, grâce à des modèles d'analyse aussi surprenants que disruptifs.

Le postulat que pose la startup est qu'il existerait une forte corrélation entre la condition physique des consommateurs et leur comportement financier. Pour le vérifier, elle a passé 3 mois à décortiquer les données (anonymisées) de 250 millions de transactions (fournies par ses premiers partenaires), concernant plus de 500 000 personnes. Elle a ainsi pu identifier quelques motifs récurrents, tels que la propension significative des coureurs à pied à payer leurs factures en temps et en heure.

Ces résultats préliminaires la conduisent aujourd'hui à affirmer être capable de produire une évaluation du risque de défaut des emprunteurs plus efficace que celle reposant sur des méthodes traditionnelles, via les agences de scoring. Elle pourrait atteindre une précision de 80% dans ses estimations, ce qui permettrait d'approuver 1% de prêts supplémentaires, tout en réduisant les incidents de 15%, par rapport à l'habituel recours aux scores de crédit. Et, déjà, d'autres cas d'usage sont envisagés, par exemple, pour mieux cibler les ventes croisées.

Le postulat que pose la startup est qu'il existerait une forte corrélation entre la condition physique des consommateurs et leur comportement financier. Pour le vérifier, elle a passé 3 mois à décortiquer les données (anonymisées) de 250 millions de transactions (fournies par ses premiers partenaires), concernant plus de 500 000 personnes. Elle a ainsi pu identifier quelques motifs récurrents, tels que la propension significative des coureurs à pied à payer leurs factures en temps et en heure.

Ces résultats préliminaires la conduisent aujourd'hui à affirmer être capable de produire une évaluation du risque de défaut des emprunteurs plus efficace que celle reposant sur des méthodes traditionnelles, via les agences de scoring. Elle pourrait atteindre une précision de 80% dans ses estimations, ce qui permettrait d'approuver 1% de prêts supplémentaires, tout en réduisant les incidents de 15%, par rapport à l'habituel recours aux scores de crédit. Et, déjà, d'autres cas d'usage sont envisagés, par exemple, pour mieux cibler les ventes croisées.

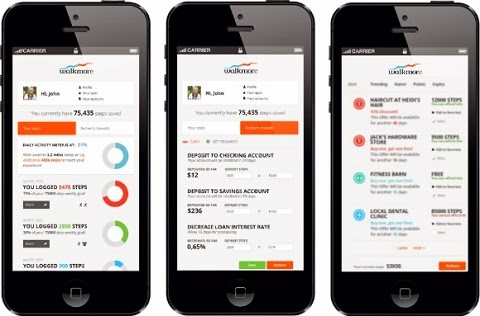

En pratique, comment cela fonctionne-t-il ? Outre les opérations bancaires, Walkmore exploite, afin de réaliser ses analyses, des données sur les activités physiques des clients. Elle obtient ces dernières soit par l'intermédiaire de sa propre application mobile (offerte en marque blanche à ses partenaires), soit grâce aux nombreuses solutions logicielles et/ou matérielles du marché (Fitbit, RunKeeper et consorts). A terme, des sources d'information supplémentaires (notamment économiques) devraient encore améliorer la fiabilité du système.

Reste évidemment à convaincre les consommateurs, d'abord, d'utiliser les outils mis à leur disposition et, ensuite, de partager les données qu'ils produisent avec leur banque. Pour ce faire, la startup compte sur une combinaison de techniques de ludification et de récompenses : chaque activité enregistrée va générer un certain nombre de « steps ». Ceux-ci constituent une véritable monnaie virtuelle, qui peut être convertie en espèces, en cadeaux et autres promotions (auprès de commerçants) ou encore en réductions sur les taux de crédit.

La proposition de valeur de Walkmore à ses clients est simple : ses modèles doivent permettre aux credit unions et banques communautaires qu'elle cible de capitaliser sur les « big data » (internes et externes) pour fidéliser leurs clients et en conquérir de nouveaux, ainsi que pour améliorer leur efficacité opérationnelle. Et ces avantages deviennent pour elles aussi accessibles qu'aux géants du secteur, sans requérir d'investissement majeur ni exiger de développer des compétences spécifiques.

Reste évidemment à convaincre les consommateurs, d'abord, d'utiliser les outils mis à leur disposition et, ensuite, de partager les données qu'ils produisent avec leur banque. Pour ce faire, la startup compte sur une combinaison de techniques de ludification et de récompenses : chaque activité enregistrée va générer un certain nombre de « steps ». Ceux-ci constituent une véritable monnaie virtuelle, qui peut être convertie en espèces, en cadeaux et autres promotions (auprès de commerçants) ou encore en réductions sur les taux de crédit.

La proposition de valeur de Walkmore à ses clients est simple : ses modèles doivent permettre aux credit unions et banques communautaires qu'elle cible de capitaliser sur les « big data » (internes et externes) pour fidéliser leurs clients et en conquérir de nouveaux, ainsi que pour améliorer leur efficacité opérationnelle. Et ces avantages deviennent pour elles aussi accessibles qu'aux géants du secteur, sans requérir d'investissement majeur ni exiger de développer des compétences spécifiques.

A lire aussi à propos de Walkmore : article American Banker.

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)