Le conseil est connu : dès que vous percevez votre salaire sur votre compte, bloquez le montant nécessaire au paiement de vos factures récurrentes. Mais comment faire, concrètement ? Les outils destinés à aider l'adoption de ce comportement de bon sens sont rarement très pratiques. Jusqu'à ce que Starling Bank se penche sur la question…

Nombreuses sont aujourd'hui les banques prodiguant des recommandations à leurs clients en matière de maîtrise budgétaire, telles que la règle des 50-30-20 (allouer 50% des revenus aux dépenses essentielles, 30% aux achats superflus et 20% à l'épargne et/ou au remboursement des dettes) ou ses variantes. Malheureusement, elles sont rares celles qui joignent l'acte à la parole, en l'occurrence rendre plus facile l'application des gestes positifs avec un maximum d'automatismes et d'options prêtes à l'emploi.

Ainsi, il existe fréquemment des mécanismes permettant de transférer spontanément une fraction des rentrées d'argent vers un compte séparé ou, comme dans le cas de Starling Bank, vers une cagnotte indépendante. Outre leur usage afin d'accumuler quelques économies, ces dispositifs sont parfois préconisés pour mettre de côté et protéger les sommes nécessaires au règlement des frais réguliers, vitaux (loyer, eau, électricité, assurance…) ou non (abonnements en ligne, remboursement de carte de crédit…).

Malheureusement, les frictions de mise en œuvre limitent l'intérêt de ces approches. En effet, si l'approvisionnement initial est assuré par le logiciel, la sortie des fonds est plus complexe : l'utilisateur doit d'abord effectuer manuellement un transfert vers son compte courant avant d'émettre le paiement souhaité. Et les mêmes actions sont à répéter pour chaque créance. Peu de personnes s'astreignent à cette discipline et la réserve est plutôt maintenue mentalement, avec les approximations et erreurs que cela entraîne.

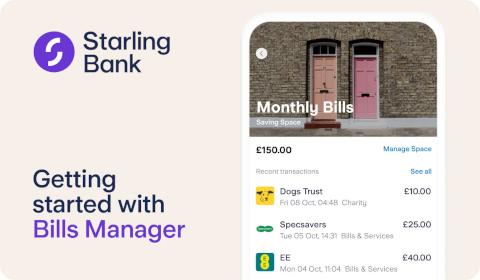

La solution concoctée par Starling Bank est pourtant simple : il suffit d'autoriser les versements directement depuis les cagnottes. Le consommateur choisit, par exemple, de créer un pot pour ses charges de base, vers lequel il instaure un virement automatique (correspondant approximativement au montant total dû) planifié à la réception de ses émoluments. Puis, il indique que les mandats de prélèvement de ses fournisseurs de services sont à imputer sur ce pot. Finies les complications, le conseil est mieux suivi.

La présentation que je fais ici de la « micro-innovation » de la startup est représentative de la démarche qui devrait présider à sa conception. Partant d'une proposition de valeur élaborée à l'intention du client (qu'elle soit inédite ou qu'il s'agisse d'un processus historique), j'analyse sa perception à travers les yeux de ce dernier et j'identifie les obstacles et autres irritations qu'il rencontre, qu'il ne reste plus alors qu'à éliminer, dans la mesure du possible. Les opportunités sont innombrables et les progrès rapides.

Car il n'est jamais impératif de résoudre toutes les difficultés ou d'introduire toutes les optimisations en une seule fois. Avec le « Bills Manager » de Starling Bank, on peut notamment imaginer une prochaine étape, consistant, pour le logiciel, à estimer, à partir de l'historique des transactions, les frais récurrents moyens et à accompagner pas à pas la mise en place de la cagnotte et ses différents paramètres. Ce sera pour une autre itération, une fois que la version actuelle aura démontré qu'elle répond aux attentes.

Aucun commentaire:

Enregistrer un commentaire

Afin de lutter contre le spam, les commentaires ne sont ouverts qu'aux personnes identifiées et sont soumis à modération (je suis sincèrement désolé pour le désagrément causé…)