Chaque année, les analystes de Forrester établissent un classement des applications de banque mobile européennes. L'édition 2017, présentée récemment, consacre (sans surprise) la domination des institutions espagnoles, polonaises et turques, qui peut aisément être extrapolée dans leur approche globale des services financiers.

A partir d'une analyse des solutions de 11 banques, pré-sélectionnées parmi celles qui sont a priori considérées comme les plus innovantes dans leurs pays respectifs, la première marche du podium revient à BBVA, suivie par mBank, CaixaBank, Garanti Bankasi (filiale turque de BBVA) et Zachodni WBK, loin devant, notamment, les deux françaises incluses, BNP Paribas et Crédit Agricole. Mais quel est donc le secret du succès, qui se traduit également par des progrès sensibles sur les ventes ?

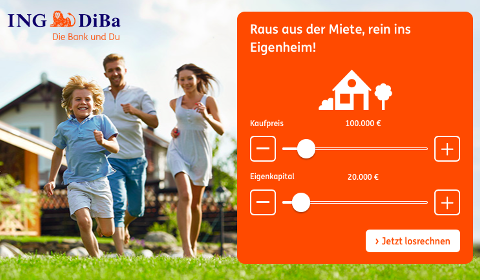

Les critères retenus par Forrester sont larges et touchent aussi bien les fonctions disponibles que la facilité d'usage, dont l'équilibre est naturellement la clé de la satisfaction client. Sous cet angle, les banques qui combinent la richesse des services avec une expérience utilisateur optimale sont gagnantes. La possibilité offerte par Garanti de piloter l'interface de l'application et exécuter des transactions par commande vocale est un exemple de simplification appréciable de l'accès aux options.

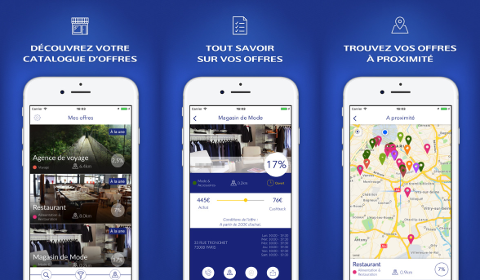

Du côté de BBVA, ce sont les capacités de vente – encore bien rares dans les applications bancaires – qui séduisent plus particulièrement les analystes. Et il n'est pas uniquement question de la première entrée en relation, qui peut désormais être réalisée entièrement à distance, avec contrôle d'identité par un selfie et une photo de pièce d'identité. Les clients peuvent aussi rechercher et souscrire de nouveaux produits, proposés selon leur profil, uniquement s'ils sont adaptés à leur situation financière.

A partir d'une analyse des solutions de 11 banques, pré-sélectionnées parmi celles qui sont a priori considérées comme les plus innovantes dans leurs pays respectifs, la première marche du podium revient à BBVA, suivie par mBank, CaixaBank, Garanti Bankasi (filiale turque de BBVA) et Zachodni WBK, loin devant, notamment, les deux françaises incluses, BNP Paribas et Crédit Agricole. Mais quel est donc le secret du succès, qui se traduit également par des progrès sensibles sur les ventes ?

Les critères retenus par Forrester sont larges et touchent aussi bien les fonctions disponibles que la facilité d'usage, dont l'équilibre est naturellement la clé de la satisfaction client. Sous cet angle, les banques qui combinent la richesse des services avec une expérience utilisateur optimale sont gagnantes. La possibilité offerte par Garanti de piloter l'interface de l'application et exécuter des transactions par commande vocale est un exemple de simplification appréciable de l'accès aux options.

Du côté de BBVA, ce sont les capacités de vente – encore bien rares dans les applications bancaires – qui séduisent plus particulièrement les analystes. Et il n'est pas uniquement question de la première entrée en relation, qui peut désormais être réalisée entièrement à distance, avec contrôle d'identité par un selfie et une photo de pièce d'identité. Les clients peuvent aussi rechercher et souscrire de nouveaux produits, proposés selon leur profil, uniquement s'ils sont adaptés à leur situation financière.

Après le « quoi », la question qui brûle les lèvres est « comment font donc ces banques pour réussir l'alchimie ? ». Pour Forrester, la recette tient à une parfaite symbiose entre 3 disciplines essentielles dans l'exécution des projets : la stratégie métier, le design et la technologie. Ce n'est que quand leurs représentants sont tous impliqués et collaborent étroitement que le résultat peut offrir une expérience répondant précisément aux attentes des clients. À cela s'ajoute une faculté – l'« agilité » – à délivrer les produits en cycles rapides, avec expérimentations, évaluations et réajustements constants.

Si, par rapport aux précédentes années, certaines banques ont sérieusement amélioré la qualité de leurs solutions mobiles, l'écart semble se creuser dangereusement entre les plus performantes et les retardataires. Avec l'arrivée d'une nouvelle génération d'acteurs (essentiellement des startups de la FinTech) – dont l'ADN intègre (souvent brillamment) les chromosomes de l'excellence « digitale » – ces dernières sont en train d'accumuler un handicap qu'il deviendra de plus en plus difficile à combler.

Enfin, il ne faudrait pas réduire le débat aux applications mobiles : les qualités que démontrent les meilleures d'entre elles sont généralement à l'œuvre dans l'ensemble de l'organisation qui les portent. Ainsi, il suffit de suivre l'actualité de l'innovation pour réaliser que les établissements espagnols, polonais et turcs sont en pointe dans tous les domaines, non seulement du côté (visible) de la relation client mais aussi, selon toute vraisemblance, dans les back-offices. Et pour d'autres, c'est la survie qui est en jeu…

Si, par rapport aux précédentes années, certaines banques ont sérieusement amélioré la qualité de leurs solutions mobiles, l'écart semble se creuser dangereusement entre les plus performantes et les retardataires. Avec l'arrivée d'une nouvelle génération d'acteurs (essentiellement des startups de la FinTech) – dont l'ADN intègre (souvent brillamment) les chromosomes de l'excellence « digitale » – ces dernières sont en train d'accumuler un handicap qu'il deviendra de plus en plus difficile à combler.

Enfin, il ne faudrait pas réduire le débat aux applications mobiles : les qualités que démontrent les meilleures d'entre elles sont généralement à l'œuvre dans l'ensemble de l'organisation qui les portent. Ainsi, il suffit de suivre l'actualité de l'innovation pour réaliser que les établissements espagnols, polonais et turcs sont en pointe dans tous les domaines, non seulement du côté (visible) de la relation client mais aussi, selon toute vraisemblance, dans les back-offices. Et pour d'autres, c'est la survie qui est en jeu…

![Communiqué de presse Crédit Mutuel Arkéa [PDF] Max](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEjUdilglwPH822WpXDzHuudbNynTg82llj73uS2LixJ5p6gM05PtmhKj3ZSHWZIemN-pHXhTNS1aEzOSSXR3tAkKpL-cS85t7U3ooDsrR7xR0v03jEtigvKq5B60r6g9G60JcqnanM1AQw/s1600/max.png)

![L'année de la banque en 2016 [PDF] L'année de la banque en 2016](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhM6I4hR-iwfHAJPiyel-lNWij8NMgn-j9XOzoGH0IT242cwcBIf-ZCJZl0LEKn_rY6irk5Ox1I4hSPr5dex1S0ZTU1iAq0Kr814mmJsEVQ89Pe13TUTCozJ1mrHVdceN1E6DmBwr737iQ/s1600/l%2527anne%25CC%2581e+de+la+banque+en+2016.png)