Bien que la tradition des prédictions de fin d'année ne soit pas aussi riche que d'habitude, nous ne pouvions finir l'année sans une petite synthèse des principales tendances à surveiller pour 2014. Heureusement, un article de Bank Systems & Technology, nous offre le prétexte rêvé pour nous livrer à cet exercice incontournable.

Pour cette édition, la revue a choisi d'interroger 4 spécialistes des technologies du secteur financier pour alimenter sa boule de cristal. Si les 4 domaines (variés) qu'ils couvrent ainsi – de la sécurité aux « big data » – me semblent effectivement être ceux qui seront au cœur des préoccupations des banques au cours de l'année qui vient, je vous propose de les parcourir sous l'angle (un peu déformé) de ma propre imagination…

La montée de la banque numérique

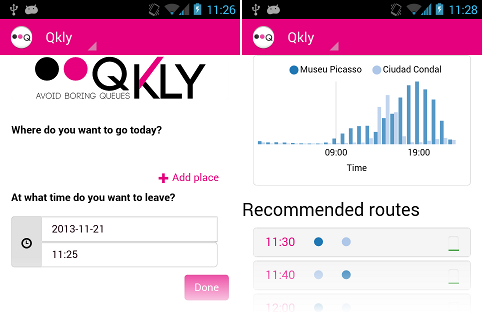

Elle était déjà tellement présente en 2013 qu'il est certainement abusif de parler de nouvelle tendance : l'explosion des usages numériques parmi les consommateurs est (enfin) en passe d'être totalement intégrée dans les stratégies des institutions financières. Les impacts de cette révolution n'ont pourtant pas fini de se faire ressentir, à commencer par les premières prises de conscience de l'importance de la transformation qu'elle va induire sur les réseaux d'agence.

Après le développement et la sophistication croissante des services web et surtout mobiles, permettant au consommateur de réaliser de plus en plus de transactions en libre service, le prochain enjeu majeur sera de délivrer une expérience réellement multi-canal, qui fait aujourd'hui encore défaut dans la plupart des établissements. Et, pour ceux qui visent plus particulièrement l'excellence de la relation client « humaine », la mise à niveau des outils mis à disposition des conseillers deviendra la priorité absolue…

L'évolution de la sécurité

Il n'est pas nécessaire d'attendre des statistiques officielles pour savoir que 2013 a été une année noire pour la sécurité et rien ne permet de croire que la situation s'améliorera en 2014. Le message est martelé depuis quelques temps mais il devient urgent d'agir : les moyens de protection mis en œuvre actuellement ne sont plus suffisants (même les codes à usage unique envoyés par SMS sont détournés, dans les attaques les plus récentes) et de nouvelles approches sont nécessaires.

Pour certains, la biométrie constituerait la solution idéale. D'ailleurs, les expérimentations se multiplient, les unes utilisant la voix, d'autres exploitant les classiques empreintes digitales, tandis que de nouvelles méthodes voient le jour régulièrement. Cependant, les risques associés à ces techniques ne sont pas totalement maîtrisés. Alors, il reste les solutions d'évaluation « intelligente » des risques, qui modifient la manière d'appréhender la sécurité : la certitude laisse la place à une probabilité de fraude…

L'expérience client au cœur de la banque

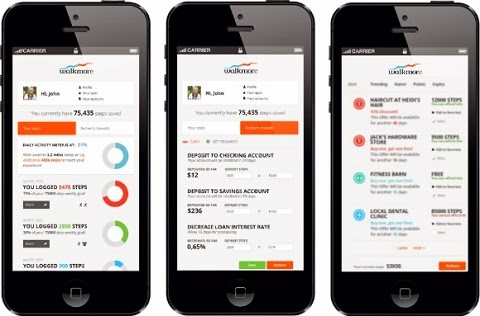

La préoccupation pour l'expérience client n'est pas nouvelle, pensez-vous ? Vous avez raison, mais qu'est-ce qui a réellement changé, jusqu'à maintenant, dans les services qu'offrent les banques ? Les interfaces graphiques des applications web et mobiles sont un peu plus jolies, parfois plus ergonomiques et plus faciles à appréhender. Il reste encore tant à faire…

Pour l'année qui vient, la vraie nouveauté devrait venir de la possibilité pour le client de définir sa propre expérience. Finies les solutions dont tous les détails sont conçus et agencés par la banque (parfois même, horreur suprême, par son département informatique), l'ultra-personnalisation permettra à chacun de construire l'application dont il a besoin, sous la forme qui lui convient.

Incidemment, la popularité croissante des APIs (« interfaces de programmation applicative ») ouvertes – offrant aux développeurs tiers les moyens de créer des applications exploitant les données bancaires – sera un facteur supplémentaire de développement de cette tendance, en favorisant la création d'une variété de solutions, capables de répondre aux besoins les plus divers. Hélas, il est probable qu'une telle perspective ne sera pas généralisée en 2014.

Les « big data » au service de la banque

Il s'agit sans aucun doute du thème technologique le plus discuté dans les institutions financières depuis plusieurs mois mais il reste encore, au mieux, cantonné à quelques expérimentations et autres projets pilotes. Pourtant, les « big data » ont désormais atteint un stade de maturité suffisant pour entrer dans des applications concrètes, dont les équipes marketing seront particulièrement friandes.

Ce pourront être, par exemple, de nouvelles approches de la segmentation de la clientèle, qui passeront d'un modèle prédominant de catégorisation statique de données à des analyses prédictives de comportement et permettront de raisonner non plus en termes de population susceptible d'être intéressée par une offre mais de personnes ayant une forte probabilité de souscrire un nouveau produit.

Les nouvelles disciplines de l'analyse décisionnelle feront également le pont entre les métiers traditionnels de la banque et sa présence sur les médias sociaux. Cette dernière, utilisée essentiellement, jusqu'à maintenant, pour maintenir une connexion avec les clients va donc devenir une source d'information de première importance pour enrichir la relation commerciale.

Mais, en réalité et à y regarder de près, il faut se rendre à l'évidence : les données sont au cœur de toutes les tendances évoquées ici, pour la sécurité et la lutte contre la fraude, pour l'expérience client personnalisée et même pour la réalisation de toutes les promesses de la révolution numérique. Conclusion, LE sujet phare pour 2014 est bien celui-ci : « big data ».

Pour cette édition, la revue a choisi d'interroger 4 spécialistes des technologies du secteur financier pour alimenter sa boule de cristal. Si les 4 domaines (variés) qu'ils couvrent ainsi – de la sécurité aux « big data » – me semblent effectivement être ceux qui seront au cœur des préoccupations des banques au cours de l'année qui vient, je vous propose de les parcourir sous l'angle (un peu déformé) de ma propre imagination…

La montée de la banque numérique

Elle était déjà tellement présente en 2013 qu'il est certainement abusif de parler de nouvelle tendance : l'explosion des usages numériques parmi les consommateurs est (enfin) en passe d'être totalement intégrée dans les stratégies des institutions financières. Les impacts de cette révolution n'ont pourtant pas fini de se faire ressentir, à commencer par les premières prises de conscience de l'importance de la transformation qu'elle va induire sur les réseaux d'agence.

Après le développement et la sophistication croissante des services web et surtout mobiles, permettant au consommateur de réaliser de plus en plus de transactions en libre service, le prochain enjeu majeur sera de délivrer une expérience réellement multi-canal, qui fait aujourd'hui encore défaut dans la plupart des établissements. Et, pour ceux qui visent plus particulièrement l'excellence de la relation client « humaine », la mise à niveau des outils mis à disposition des conseillers deviendra la priorité absolue…

L'évolution de la sécurité

Il n'est pas nécessaire d'attendre des statistiques officielles pour savoir que 2013 a été une année noire pour la sécurité et rien ne permet de croire que la situation s'améliorera en 2014. Le message est martelé depuis quelques temps mais il devient urgent d'agir : les moyens de protection mis en œuvre actuellement ne sont plus suffisants (même les codes à usage unique envoyés par SMS sont détournés, dans les attaques les plus récentes) et de nouvelles approches sont nécessaires.

Pour certains, la biométrie constituerait la solution idéale. D'ailleurs, les expérimentations se multiplient, les unes utilisant la voix, d'autres exploitant les classiques empreintes digitales, tandis que de nouvelles méthodes voient le jour régulièrement. Cependant, les risques associés à ces techniques ne sont pas totalement maîtrisés. Alors, il reste les solutions d'évaluation « intelligente » des risques, qui modifient la manière d'appréhender la sécurité : la certitude laisse la place à une probabilité de fraude…

L'expérience client au cœur de la banque

La préoccupation pour l'expérience client n'est pas nouvelle, pensez-vous ? Vous avez raison, mais qu'est-ce qui a réellement changé, jusqu'à maintenant, dans les services qu'offrent les banques ? Les interfaces graphiques des applications web et mobiles sont un peu plus jolies, parfois plus ergonomiques et plus faciles à appréhender. Il reste encore tant à faire…

Pour l'année qui vient, la vraie nouveauté devrait venir de la possibilité pour le client de définir sa propre expérience. Finies les solutions dont tous les détails sont conçus et agencés par la banque (parfois même, horreur suprême, par son département informatique), l'ultra-personnalisation permettra à chacun de construire l'application dont il a besoin, sous la forme qui lui convient.

Incidemment, la popularité croissante des APIs (« interfaces de programmation applicative ») ouvertes – offrant aux développeurs tiers les moyens de créer des applications exploitant les données bancaires – sera un facteur supplémentaire de développement de cette tendance, en favorisant la création d'une variété de solutions, capables de répondre aux besoins les plus divers. Hélas, il est probable qu'une telle perspective ne sera pas généralisée en 2014.

Les « big data » au service de la banque

Il s'agit sans aucun doute du thème technologique le plus discuté dans les institutions financières depuis plusieurs mois mais il reste encore, au mieux, cantonné à quelques expérimentations et autres projets pilotes. Pourtant, les « big data » ont désormais atteint un stade de maturité suffisant pour entrer dans des applications concrètes, dont les équipes marketing seront particulièrement friandes.

Ce pourront être, par exemple, de nouvelles approches de la segmentation de la clientèle, qui passeront d'un modèle prédominant de catégorisation statique de données à des analyses prédictives de comportement et permettront de raisonner non plus en termes de population susceptible d'être intéressée par une offre mais de personnes ayant une forte probabilité de souscrire un nouveau produit.

Les nouvelles disciplines de l'analyse décisionnelle feront également le pont entre les métiers traditionnels de la banque et sa présence sur les médias sociaux. Cette dernière, utilisée essentiellement, jusqu'à maintenant, pour maintenir une connexion avec les clients va donc devenir une source d'information de première importance pour enrichir la relation commerciale.

Mais, en réalité et à y regarder de près, il faut se rendre à l'évidence : les données sont au cœur de toutes les tendances évoquées ici, pour la sécurité et la lutte contre la fraude, pour l'expérience client personnalisée et même pour la réalisation de toutes les promesses de la révolution numérique. Conclusion, LE sujet phare pour 2014 est bien celui-ci : « big data ».

![Communiqué Capital One [PDF] Capital One](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEiFs7j_BgIsG68Fb9RdK868Mn-kwcTZGAOxMIMktEoWX7jNPZUWZ3UqU-gupt_YqXgCXnCCBHKbVJmsouIYaFUJIEBsToZ1Geqc8z-VfdNaxvMHjNYHC7IbDxw36JPZRaR7DGlxffhUnRE/s1600/c1.png)

![Communiqué Capital One [PDF] Capital One Commercial Banking](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhF0lgNfmL7KCN_61hXJuP4WMVU54KDClHLUpP_uBcrh3KrWGLsfenT34yzYGwZnpV05K4QLYMFwlhVd3Ed6GwxlJzv8JFPbukzm0M4a2kgNhjaHGuo0TyYkGa19i9vgwLPw-95hyphenhyphen1r8go/s1600/c1.jpg)

![Vidéo concept US Bank [YouTube] US Bank](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEgXNNoZMb_3Wocn_C7ZmVUBY3ARgL6nVFVdEX5-mHENo0KyAzvoEjbvlT2bZybG4L27xDFqihuRTzbkbaCxzKVljxbnC30ZoSK_OOTleO1bphj4XQZzCg927GbAk3vFZ6EL3z8SeMTTYx4/s1600/usbank.png)

![Vidéo Concept US Bank [YouTube] Application mobile concept US Bank](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhEEWk3CaXusf-QY8UETbcaAf_RX-CMRUXvn3z3YBOT1yD6oeaJ4cvyceEuM3_0SBCTeZPS8Iz475ZcK67fibPhZ_fTPNunhUD8iItgUSHbTi1APBv2cToQTxzYN4MR1o_9hlMHcKZqaNU/s1600/usbankperi.png)